ROUNDUP: Diamondback fusioniert mit Endeavor - Nächster Deal im US-Ölsektor

MIDLAND (dpa-AFX) - Die beiden amerikanischen Ölkonzerne Diamondback Energy

Diamondback zahlt für Endeavor mit einer Kombination aus 8 Milliarden Dollar (Dollarkurs) in bar und 117,3 Millionen Diamondback-Aktien. Am neu entstehenden Unternehmen werden die Diamondback-Aktionäre rund 60,5 Prozent halten, die Endeavor-Aktionäre demnach rund 39,5 Prozent. Die Nachrichtenagentur Bloomberg hatte bereits am Morgen berichtet, dass die Gespräche über den Zusammenschluss kurz vor dem Abschluss stünden.

Beide Unternehmen sind in Midland beheimatet und bohren nach Öl (Rohöl) im Permbecken, Amerikas größtem Ölfeld in den Bundesstaaten Texas und New Mexico. Endeavor wurde nach einer Reihe anderer Übernahmen als einer der letzten großen Kandidaten für eine Fusion in der Branche angesehen. Angeblich hatte das Unternehmen auch Interesse von Exxon Mobil

Nun stärkt stattdessen Diamondback seine Position. Gemeinsam mit Endeavor soll im Permbecken umso effizienter Öl gefördert werden. Durch Synergien erwarten die beiden Ölkonzerne jährliche Einsparungen in Höhe von 550 Millionen Dollar. Zusammen verfügen sie über die Rechte an 838 000 Hektar Land und können künftig täglich 816 000 Barrel Öläquivalent fördern.

In den vergangenen Monaten ist die Konsolidierung des US-Ölsektors bereits massiv vorangeschritten. Exxon hatte Pioneer Resources

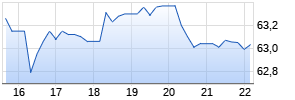

Weiter abwärts?

| Kurzfristig positionieren in Chevron Corp | ||

|

UL2MPF

| Ask: 3,39 | Hebel: 4,58 |

| mit moderatem Hebel |

Zum Produkt

| |

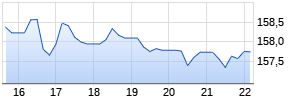

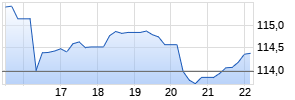

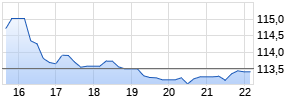

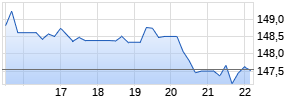

Kurse

|

|

|

|

|

Mehr Nachrichten zur Exxon Mobil Corp Aktie kostenlos abonnieren

(Mit der Bestellung akzeptierst du die Datenschutzhinweise)

Hinweis: ARIVA.DE veröffentlicht in dieser Rubrik Analysen, Kolumnen und Nachrichten aus verschiedenen Quellen. Die ARIVA.DE AG ist nicht verantwortlich für Inhalte, die erkennbar von Dritten in den „News“-Bereich dieser Webseite eingestellt worden sind, und macht sich diese nicht zu Eigen. Diese Inhalte sind insbesondere durch eine entsprechende „von“-Kennzeichnung unterhalb der Artikelüberschrift und/oder durch den Link „Um den vollständigen Artikel zu lesen, klicken Sie bitte hier.“ erkennbar; verantwortlich für diese Inhalte ist allein der genannte Dritte.