Nach Fed und EZB: Was jetzt? Bullenmarkt mit "Booster-Rendite" oder Horror-Crash nach Rezession?

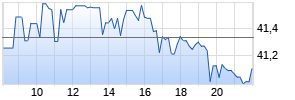

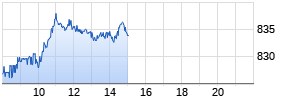

Seit zehn Tagen steht der Zeiger des Fear and Greed-Index auf "Extreme Greed". Der S&P 500 hat die 4.300er-Marke genommen. Ist das jetzt endlich der Bullenmarkt? Und wenn ja, welche Aktien werden jetzt steigen?

Zeitweise über 14 Prozent seit Jahresanfang beim S&P 500 sind schon mal recht ordentlich. Keine Spur von Sorgen über eine Konjunkturabschwächung oder vor einer zu hohen Inflationsrate, die Umsätze und Gewinne belastet – könnte man meinen. Doch laut Stefan Klotter, Chef des Börsendienstes FAST BREAK, sollten Anleger vorsichtig vorgehen und bestimme Aktien auswählen, die in diesem Zyklus Aktionäre mit einer "Booster-Rendite" beglücken könnten. Klotter antwortete ausführlich auf unsere Leitfragen: Wie schätzen Sie die Marktlage ein? Und wie sollte ich mich Ihrer Meinung nach als Anleger jetzt positionieren?" Seine Antwort in vollem Wortlaut:

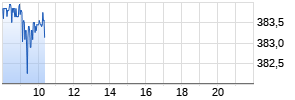

"Die letzten Monate waren geprägt von steigenden Indizes und starken Rallyes in Einzelwerten. Die von vielen Analysten befürchtete Rezession in der ersten Jahreshälfte blieb aus, der Hype um Künstliche Intelligenz trieb die Märkte in neue Höhen. DAX mit Allzeithoch, S&P 500 marschiert auf die 4390er-Marke zu, der Nasdaq 100 kennt kein Halten mehr. Befinden wir uns demnach in einem neuen Bullenmarkt? Vorsicht ist geboten. Die Rallye in den US-Indizes findet nicht in der Breite statt, sondern wird ausschließlich von ca. sechs Big-Tech-Unternehmen getragen, die aufgrund ihrer Übergewichtung den kompletten Index pushen und wie Nvidia oder Apple mit All Time Highs glänzen. Während der S&P 500 zum Beispiel bei 4372 US-Dollar steht, rangiert ein S&P 496 - ohne Apple, Amazon, Microsoft und Nvidia - bei 3294 US-Dollar und ist bereits einmal aus dem symmetrischen Dreieck nach unten herausgefallen.

Performance-Booster durch Sektor-Rotation

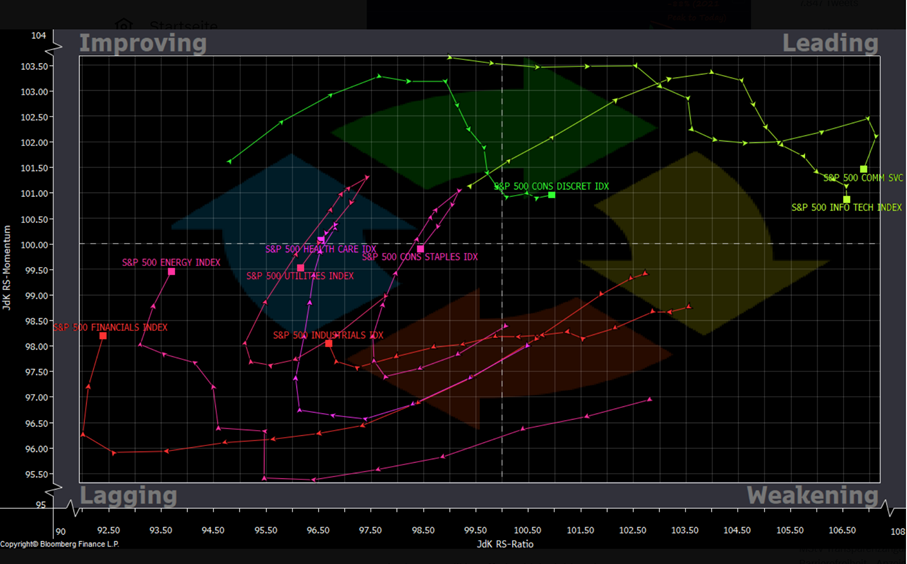

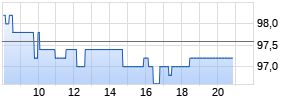

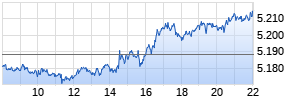

Die Börse ist ein Kreislauf und neben Konjunkturzyklen existiert auch die Rotation der Sektoren. Unterteilt in vier Parameter (Weakening / Laggard / Improvement / Leading) durchlaufen die Sektoren die einzelnen Quadranten im Uhrzeigersinn. Das nachfolgende Diagramm von Bloomberg Finance zeigt die Entwicklung in den letzten 15 Wochen. Informationstechnologie und Communication-Services wanderten vom Improving- in den Leading-Quadranten, Luxusgüter stehen ebenfalls kurz vor dem Eintritt in die Leading-Sphäre. Health, Utilities und Consumer Staples konnten bereits kurz ihr Nachzüglerdasein verlassen und Improvement-Luft schnuppern, während Energy, Financials und Industrials zumindest den Weakening-Quadranten hinter sich lassen konnten.

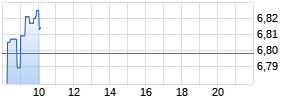

Nach dem Rotationsprinzip der Sektoren sollte es nicht mehr lange dauern, bis die überbewerteten Unternehmen aus den Bereichen Tech und Communication Services Schwäche zeigen und die Sektoren in den Weakening Quadranten driften, während die Nachzügler in den Improvement-Bereich vorstoßen. Allen voran Consumer Staples, Utilities und Health, die bereits einmal Morgenluft geschnuppert haben. Während heiß gelaufenen Leading-Unternehmen nur der Gang in die Schwäche bleibt, eröffnet der Weg des Nachzüglers an der Schwelle zum Improvement-Kandidaten bis zum Leading-Hero renditeorientierten Anlegern die größten Performance-Chancen. Das ist mit ein Grund, warum wir bei FAST BREAK zum Beispiel in Bristol-Myers Squibb, Roche, ENEL, Exelon oder Nestlé und Cranswick eingestiegen sind. Günstig einsteigen lautet die Devise und wir notieren bereits im Plus. Und wenn die Rallye in diesen Sparten erst richtig losgeht, stehen die Chancen für eine Booster-Rendite ausgezeichnet", so die Empfehlungen von Stefan Klotter, FAST BREAK.

Autor: Christoph Morisse, wallstreetONLINE Zentralredaktion

Tipp aus der Redaktion: Stefan Klotter von FAST BREAK gibt Ihnen hier einen exklusiven Einblick in fünf charttechnisch aussichtsreiche Werte, die man aktuell nicht außer Acht lassen sollte: Einfach kostenlos downloaden.

ARIVA.DE Börsen-Geflüster

Weiter aufwärts?

| Kurzfristig positionieren in Bristol-Myers Squibb Corp | ||

|

VM5TBB

| Ask: 0,28 | Hebel: 4,26 |

| mit moderatem Hebel |

Zum Produkt

| |

Kurse

|

|

|

|

|

|

|

|

|

|

|

Mehr Nachrichten zum DAX kostenlos abonnieren

(Mit der Bestellung akzeptierst du die Datenschutzhinweise)

Hinweis: ARIVA.DE veröffentlicht in dieser Rubrik Analysen, Kolumnen und Nachrichten aus verschiedenen Quellen. Die ARIVA.DE AG ist nicht verantwortlich für Inhalte, die erkennbar von Dritten in den „News“-Bereich dieser Webseite eingestellt worden sind, und macht sich diese nicht zu Eigen. Diese Inhalte sind insbesondere durch eine entsprechende „von“-Kennzeichnung unterhalb der Artikelüberschrift und/oder durch den Link „Um den vollständigen Artikel zu lesen, klicken Sie bitte hier.“ erkennbar; verantwortlich für diese Inhalte ist allein der genannte Dritte.