„Wir müssen echt aufpassen mit unserer Automobilindustrie!“ sagte Ex-Formel1-Weltmeister Nico Rosberg kürzlich gegenüber NTV. „Im E-Auto-Bereich rollt aus China eine neue Konkurrenz auf uns zu, was wir hierzulande vielleicht noch nicht ganz so verstanden haben“. Vor allem das E-Auto-Segment und die Entwicklungen am chinesischen Automarkt haben im Zahlenwerk der meisten amerikanischen und europäischen Autobauer im abgelaufenen Quartal teils tiefe Bremsspuren hinterlassen. Konzernlenker müssen nun das Steuer herumreißen.

2005 präsentierten chinesische Autobauer erstmals auf der Internationalen Automobil Ausstellung (IAA) in Frankfurt eigene Modelle für den europäischen Markt. Mit dem Zhonghua wollte Brilliance die Straßen in Europa erobern. Eingestiegen sind allerdings nur wenige. Seither sind fast zwei Dekaden vergangenen. Statt Verbrenner setzt China auf den E-Antrieb. Mit Erfolg. „Ich bin einige elektrische Autos von Marken wie Huawei oder Xiaomi gefahren. Xiaomi hat gerade eine Art Porsche-Kopie gelauncht. Ein Hybrid zwischen Porsche Taycan und Model S von Tesla quasi. Kostenpunkt: 30.000 Euro. Die verkaufen so viele davon und ich bin damit gefahren und es ist erstaunlich, welche Qualität, sie mittlerweile erreicht haben“, erklärte Rosberg. 2023 hat BYD VW als stärkste Automarke in China abgelöst. Nun starten Chinas Autobauer den nächsten Versuch, ihre Modelle auf Europas Strassen zu bringen. Im Februar verließen in Bremerhafen rund 3.000 E-Autos von BYD die „Explorer No. 1“. Bis 2026 wollen Chinas Autobauer 200 Schiffe bauen, um ihre Autos nach Europa, die USA und den Rest der Welt zu exportieren. EU-Komissionspräsidentin Ursula von der Leyen hat beim Besuch des chinesischen Präsidenten Xi Jinping einen harten Kurs gegen die subventionierte E-Auto-Schwemme aus China angekündigt. Joe Biden denkt über höhere Zölle für Importe aus China nach.

Die Unternehmensberatung McKinsey schrieb im vergangenen Sommer in einer Studie, die europäische Automobilindustrie würde sich in der größten Transformation ihrer Geschichte befinden. „Seit 2019 haben europäische Hersteller 6 Prozentpunkte Marktanteil auf ihrem Heimatmarkt verloren; auch in China sank der Marktanteil um 5 Prozentpunkte. Gleichzeitig bauten die chinesischen Hersteller ihren Marktanteil in China auf über 45% aus; bei den E-Autos halten neue Wettbewerber global sogar 51% Marktanteil bei den Neuzulassungen,“ heißt es in der Studie. Diese Trend setzte sich fort. Bei BMW ging der Absatz im ersten Quartal 2024 in China um 3,8 Prozent zurück. In einer ähnlichen Größenordnung bewegte sich der Absatzrückgang bei Tesla. Bei Mercedes-Benz schrumpfte der Absatz in China um 11,6 Prozent. Die VW-Gruppe konnte den Absatz im ersten Quartal zwar um acht Prozent gegenüber dem Vorjahr steigern. Der Gesamtmarkt legte allerdings um 13 Prozent deutlich stärker zu. Die „Eine stärkere Anpassung an den chinesischen Kundengeschmack mit einem starken Fokus auf die neueste Technologie, Konnektivität, Fahrassistenzsysteme und Unterhaltungselektronik kann ein Weg sein. Dazu gehört in der Konsequenz auch eine stärkere Forschungs- und Entwicklungsarbeit vor Ort,“ erklären die Experten von McKinsey in ihrer Studie. „Chinesische Hersteller haben bei E-Autos aktuell einen Kostenvorteil von 20 bis 30 Prozent. Europäische Autobauer könnten diese Lücke weitgehend schließen, wenn sie ihre Fahrzeuge noch viel stärker am tatsächlichen, europäischen Nutzerverhalten ausrichten würden. Zudem könnten sie durch eine Integration der Batteriewertschöpfung und neue Batteriechemien kostengünstiger anbieten. Ein weiterer Hebel sind schnellere Entwicklungszyklen – während europäische Hersteller rund vier Jahre von der Konzept- zur Pilotphase eines Fahrzeugs brauchen, schaffen die besten chinesischen Hersteller dies in 21 Monaten“. Der China-Anteil von BMW, Mercedes-Benz, Tesla und VW lag im ersten Quartal 2024 zwischen 31,6 und 36,5 Prozent und zählt damit zu den wichtigsten Absätzmärkten.

BMW setzt auf „Neue Modelle“-Familie

Die Münchener konnten im ersten Quartal 2024 die Schwäche in China durch Zuwächse in anderen Regionen ausgleichen und den Gesamtabsatz gegenüber dem Vorjahreszeitraum marginal steigern. Im Gegensatz zur Konkurrenz litt BMW weniger unter Lieferkettenprobleme. Allerdings fuhren sie knapp ein Fünftel weniger Gewinn ein. Steigende Löhne und Materialkosten belasteten das Zahlenwerk. Aufgrund der starken Konkurrenz sind Preiserhöhungen nicht mehr so leicht durchsetzbar. In China setzt Konzernchef Oliver Zipse auf den anstehenden Modellwechsel in der 5er Reihe. Bei den E-Modellen und hochpreisigen Fahrzeugen gab BMW bereits im ersten Quartal kräftig Gas. Dieser Trend soll sich nach Einschätzung des Managements im Jahresverlauf fortsetzen. Ab Ende 2025 soll schrittweise in mehreren Fabriken in Europa, USA und China die Produktion der „Neuen Modelle“-Familie starten. Damit soll nicht nur der Absatz in China und dem Rest der Welt an Fahrt gewinnen. Im ersten Quartal 2024 stellten die vollelektrischen Modelle nur knapp 14 Prozent des gesamten Absatzes. 2030 soll etwa jedes zweite Fahrzeug vollelektrisch fahren.

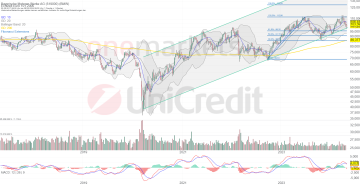

Chart: BMW in EUR; Wochenchart (1 Kerze = 1 Woche)

Die BMW-Aktie ist seit Sommer 2020 in einen Aufwärtstrend. Bei EUR 113 bildete das Papier 2023 zunächst ein Hoch, das im März diesen Jahres bestätigt aber nicht überwunden wurde. Unterstützung findet die Aktie bei EUR 96,30. Solange diese Marke hält, besteht die Chance auf einen neuen Anlauf auf EUR 113 und im weiteren Verlauf bis EUR 129,60. Sinkt der Kurs unter EUR 96,30 droht eine Konsolidierung bis EUR 86,00.

Betrachtungszeitraum: 11.05.2017 – 10.05.2024. Historische Betrachtungen stellen keine verlässlichen Indikatoren für zukünftige Entwicklungen dar. Quelle:tradingdesk.onemarkets.de

Mercedes-Benz – Lieferkettenprobleme sollen bald gelöst sein

Den Stuttgarten erging es im ersten Quartal beim Umsatz und Gewinn ähnlich wie den Münchnern. Der Umsatz gab leicht nach. Der Gewinn brach hingegen kräftig ein. Überraschend war vor allem der Absatzeinbruch im hochpreisigen Top-End-Segment und bei den elektrisch betriebenen Modellen. Angesichts des zunehmenden Preiskampfs im unteren Segment, hat Mercedes-Benz längst einen neuen Kurs eingeschlagen und setzt verstärkt auf das Luxussegment mit den Marken Mercedes-Maybach, AMG, die G-Klasse, S-Klasse, GLS und EQS. „Damit steigen auch unsere potienziellen Absatzchancen – das gilt nicht nur für Asien, sondern auch für Europa und die USA. In unserer Strategie haben wir verankert, dass wir profitabel wachsen wollen durch die Neuausrichtung des Portfolios mit Fokus auf die drei Produktkategorien Top-End Luxury, Core Luxury und Entry Luxury“, erklärte Konzernchef Ole Källenius bei der Präsentation der Neuausrichtung Mitte 2022. In diesen Segmenten sind deutlich höhere Gewinnmargen zu erzielen als im Massensegment. Im abgelaufenen Quartal hatte Mercedes-Benz unter anderem mit Lieferkettenproblemen zu kämpfen. Im Jahresverlauf rechnet das Management damit, diese Probleme weiter einzudämmen. Im Zuge einiger Produkteinführungen im Top-End-Segment wie die neue G-Klasse inklusive der vollelektrischen G-Klasse, dem Update von EQS und S-Klasse, die neuen AMG GT Coupés und AMG-Varianten der E-Klasse, erwartet der Konzern in diesem Segment höhere Verkaufszahlen im zweiten Quartal. Das Ziel, ab 2030 nur noch vollelektrische Fahrzeuge zu produzieren hat Konzernchef Ola Källenius inzwischen gestrichen. Nun wird ähnlich wie bei BMW eine Quote von maximal 50 Prozent angepeilt.

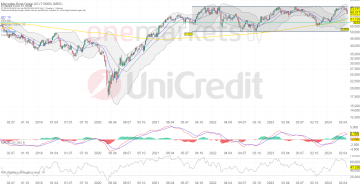

Mercedes-Benz; Wochenchart (1 Kerze = 1 Woche)

Die Mercedes-Benz-Aktie befindet sich seit Herbst 2021 in einem Seitwärtstrend zwischen EUR 51 und EUR 76,70. Vor einigen Woche prallte das Papier erneut an der Oberkante der Range nach unten ab. Unterstützung findet das Papier nun bei EUR 63,50 (grüne Aufwärtstrendlinie) und EUR 59,10 (jüngstes Tief).

Betrachtungszeitraum: 11.07.2018 – 10.05.2024. Historische Betrachtungen stellen keine verlässlichen Indikatoren für zukünftige Entwicklungen dar. Quelle:tradingdesk.onemarkets.de

Rivian Automotive – Newcomer mit Anlaufschwierigkeiten

Der Newcomer Rivian Automotive lieferte im ersten Quartal 13.588 vollelektrische Fahrzeuge aus. Für das laufende Jahr rechnet der Konzern mit der Produktion von 57.000 Fahrzeugen. Zuletzt kam es zwar und Produktionsunterbrechungen. „Wir haben den ersten Monat des laufenden Quartals nicht produziert. Wir haben von drei auf zwei Schichten reduziert. Das wird nun dadurch ausgeglichen, dass die Bänder schneller laufen“, sagte Konzernchef RJ Scaringe Mitte der Woche. Bereits im ersten Quartal hing Rivian dem Zeitplan hinterher. Die Zielmarke zu erreichen, erscheint somit weiterhin ambitioniert. Im ersten Quartal 2024 weitete sich zudem der Verlust auf 1,45 Milliarden US-Dollar aus. All dies drückte auf den Aktienkurs.

Unternehmen, die (hohe) Verluste schreiben stehen bei Investoren selten auf dem Einkaufszettel. Dies gilt vor allem für neue Unternehmen, die stark in den Ausbau ihrer Produktionskapazitäten investieren müssen. Dieser Trend wird voraussichtlich erst dann drehen, wenn der Konzern den schwarzen Zahlen näher rückt und/oder die Zinsen deutlich sinken. Mit Amazon hat Rivian einen Großkunden für den Rivian Lieferwagen. Die jüngsten Maßnahmen haben zum Ziel, die Kosten langfristig zu senken. Kürzlich meldete der Konzern, vom Bundesstaat Illinois einem Zuschuss von 827 Millionen US-Dollar zu erhalten, um das bestehende Werk zu erweitern. Neben dem Premiumfahrzeug RT1 Pickup, dem SUV R1S, dem Rivian Lieferwagen soll dort künftig auch das neue Mittelklassemodell der R2 SUV produziert werden. Sollten die Eingeleiteten Maßnahmen greifen und die Produktion mittelfristig beschleunigt und die Kosten gesenkt werden können, könnten Investoren wieder einsteigen. Bis dahin dürften die Kursschwankungen allerdings anhalten.

Rivian in USD; Wochenchart (1 Kerze = 1 Woche)

Seit dem Börsengang im Herbst 2021 ging es mit dem Aktienkurs abwärts. Kurze Erholungen wie zuletzt im vergangenen Sommer hielten nicht lang. Im laufenden Jahr hat die Aktie rund die Hälfte ihres Wertes verloren. Bei 8,40 US-Dollar hat das Papier zunächst einen Boden gefunden. Solange diese Marke hält, besteht die Chance auf eine Erholung bis 11,10 US-Dollar oder gar 13,00 US-Dollar. Kippt die Aktie unter 8,40 US-Dollar droht eine Fortsetzung der Abwärtsbewegung bis 6,65 US-Dollar

Betrachtungszeitraum: 15.11.2021 (Börsenstart) – 09.05.2024. Historische Betrachtungen stellen keine verlässlichen Indikatoren für zukünftige Entwicklungen dar. Quelle:tradingdesk.onemarkets.de

Tesla – Musks Schlingerkurs bremst

Als der E-Autopionier Tesla Geschäftszahlen zum abgelaufenen Quartal veröffentlichte löste er einen Kurssprung aus. Katalysator waren allerdings nicht die Zahlen, sondern vielmehr Aussagen von Tesla-Chef Elon Musk im Rahmen einer Telefonkonferenz. Die Geschäftszahlen für das abgelaufene Quartal fielen schlechter aus, als die Konsenserwartungen der Analysten. Demnach ging der Umsatz um neun Prozent gegenüber dem Vorjahreszeitraum zurück und der Quartalsgewinn brach gar um über 50 Prozent ein. Ganz überraschend kam der Rückgang nicht, denn die Auslieferungszahlen kündigten dies bereits an und drückten im laufenden Jahr auf den Aktienkurs. Vor wenigen Tagen kündigte Tesla weitere Preissenkungen an, um angesichts der starken Konkurrenz wettbewerbsfähig zu bleiben.

Für Irritationen bei den Investoren sorgte in den zurückliegenden Monaten allerdings auch die unklare Strategie des Konzerns. So wurde lange Zeit ein günstiges Einstiegsmodell in Aussicht gestellt. Anfang April wurde bekannt, dass der Fokus auf die Entwicklung von Robotaxis gelegt wird. Im vergangenen Herbst wurde nach zahlreichen Verschiebungen der große Hoffnungsträger, der Cybertruck auf die Strasse gebracht. Kürzlich wurde jedoch ein Großteil der verkauften Cybertrucks wieder zurückgerufen. Inmitten dieser schlechten Nachrichten, sorgt das 56 Milliarden US-Dollar schwere Gehaltspaket für Elon Musk für Schlagzeilen. Im Rahmen der Bekanntgabe der Geschäftszahlen konnten einige Wogen wieder geglättet werden. Die Entwicklung eines günstigen Einsteigermodells wird wieder vorangtrieben. Musk zufolge soll es vor dem zweiten Halbjahr 2025 vom Band laufen. Genaue Angaben über den Preis und Produktionsstart machte der Konzernchef zwar noch nicht. Für die Marktteilnehmer eröffnete Musks Aussage jedoch wieder eine Wachstumsperspektive. Damit gewinnt Musk zudem Zeit, um das selbstfahrende Auto zu entwickeln. Konkurrenten wie Alphabets Waymo bieten bereits komplett fahrerlose Robotaxi-Dienste. Allerdings sind diese Fahrzeuge mit teuren Laser-Radare ausgestattet. Musk will autonomes Fahren nur mit Kameras ermöglichen. Am 8. August 2024 soll Teslas Robotaxi vorgestellt werden.

Tesla in USD; Wochenchart (1 Kerze = 1 Woche)

Betrachtungszeitraum: 10.05.2019 – 09.05.2024. Historische Betrachtungen stellen keine verlässlichen Indikatoren für zukünftige Entwicklungen dar. Quelle:tradingdesk.onemarkets.de

VW – Große Pläne überzeugen Anleger noch nicht

Bei den Ertragsperlen von VW, Audi und Porsche, ist Sand im Getriebe. Beide Marken sorgten maßgeblich dafür, dass der Gewinn zweistellig einbrach. In wichtigen Absatzmärkten wie China stottert der Motor bei einigen Marken beträchtlich. „Die Ergebnisse des ersten Quartals spiegeln den erwartet verhaltenen Start ins Jahr wider“, sagte Finanzvorstand Arno Antlitz bei der Vorlage der Quartalzahlen. Konzernchef Oliver Blume sieht 2024 weiterhin als Übergangsjahr und rechnet trotz des schwachen Starts auf Jahressicht mit einem Umsatzplus von bis zu fünf Prozent und einer Margenverbesserung auf sieben bis 7,5 Prozent. „Ein starker März, die solide Auftragslage und der sich verbessernde Auftragseingang der letzten Monate sind ermutigend und sollten sich bereits im zweiten Quartal positiv auswirken,“ erklärte Antlitz. Modelleinführungen beispielsweise bei Porsche sorgten in den zurückliegenden Monaten für hohe Kosten. Im zweiten Halbjahr sollte sich das Ergebnis dem Management zufolge jedoch deutlich verbessern. Dies erwartet auch die Audi-Führung nachdem unter anderem Lieferengpässe bei V6 und V8-Motoren die Auslieferungen bremsten. Eine baldige Trendwende in China ist hingegen nicht in Sicht. Im Rahmen der Automesse in China in der vergangenen Woche stellte VW die neue China-Strategie vor. Demnach wird in den kommenden beiden Jahren mit weiterhin rückläufigen Erträgen gerechnet. Bis 2026 sollen neue E-Modelle aus dem Joint Venture mit Xpeng vom Band rollen und mittelfristige die Wende einleiten.

Bis dahin setzt Konzernlenker Blume vor allem auf Kostensenkungen. Bis 2026 will der Konzern zehn Milliarden Euro einsparen. Um dies zu erreichen sollen Stellen abgebaut und Material-, Entwicklungs und Fertigungskosten gesenkt werden. Zudem soll die Entwicklungsspanne deutlich reduziert werden. Erste Ergebenisse könnten sich möglicherweise in diesem Jahr im Zahlenwerk niederschlagen. Gleichzeitig sieht der 5-Jahresplan Investments von bis zu 180 Milliarden Euro vor. Im Fokus stehen dabei vor allem die Digitalisierung und Elektrifizierung. Bis 2030 will VW beispielsweise sechs Zellfabriken mit einer Gesamtleistung von 240 Gigawatt aufbauen. 2025 soll bereits jedes fünfte produzierte Fahrzeug einen reinen E-Antrieb haben. Im neuen Werk in South Carolina sollen ab 2026 elektrische Pickups und SUV vom Band fahren.

VW in EUR; Wochenchart (1 Kerze = 1 Woche)

Die Aktie von VW (Vz.) bildete von April 2021 bis Ende 2023 einen Abwärtstrend. Zum Jahreswechsel gelang der Trendwechsel. Dabei schob sich das Papier zeitweise auf EUR 127,95. In den zurückliegenden Wochen konsolidierte bis auf EUR 116,90 (61,8%-Retracementlinie). Sinkt die Aktie unter diese Marke droht eine Fortsetzung der Abwärtsbewegung bis EUR 110,10 (38,2%-Retracementlinie). Bis dahin besteht jedoch die Chance auf eine Gegenbewegung bis zum jüngsten Hoch und im weiteren Verlauf bis EUR 139 (138,2%-Retracementlinie).

Betrachtungszeitraum: 11.05.2019 – 10.05.2024. Historische Betrachtungen stellen keine verlässlichen Indikatoren für zukünftige Entwicklungen dar. Quelle:tradingdesk.onemarkets.de

Strukturierte Produkte wie (Express) Aktienanleihen (Protect) könnten eine interessante Investmentmöglichkeit sein. Bei der unten beschriebenen Express Aktienanleihe Protect auf BMW wird eine Barriere bei 65 Prozent des Referenzpreises am Anfänglichen Beobachtungstag fixiert. Notiert die Aktie an einem der jährlichen Beobachtungstage auf Höhe oder oberhalb des Referenzpreises, wird das Papier vorzeitig ausgeübt und Anleger erhalten neben dem jährlichen Zinssatz den Nennwert zurück. Andernfalls verlängert sich die Laufzeit automatisch bis zum nächsten Beobachtungstag. Am finalen Beobachtungstag greift die Barriere. Notiert die BMW-Aktie am 25. Mai 2027 auf Höhe der Barriere oder darüber, erhalten Anleger den Zinssatz plus den Nennbetrag. Andernfalls drohen Verluste. Bei der Aktienanleihe auf Rivian ein Basispreis bei 65 Prozent des Referenzpreises am Anfänglichen Beobachtungstag fixiert. Notiert die Aktie am finalen Beobachtungstag auf Höhe des Basispreises oder darüber, erhalten Anleger neben dem Zinssatz den Nennbetrag zurück. Andernfalls drohen Verluste. Faktor-Optionsscheine bieten Anlegern die Möglichkeit täglich mit dem festgelegten Hebel überdurchschnittlich an der Kursentwicklung der jeweiligen Aktie zu partizipieren. Allerdings drohen hohe Verluste bis hin zum Totalverlust, wenn der Basiswert die entgegengesetzte Richtung einschlägt. Zudem sind sie aufgrund ihrer Konstruktion nicht als langfristige Anlage geeignet.

| Basiswert | Produkttyp | WKN | Emissionspreis in EUR | Finaler Beobachtungstag | Bemerkung |

| BMW | Express Aktienanleihe Protect | HV4XPM* | 100,00%** | 25.05.2027 | Barriere: 65%***;Zinssatz 6,2% p.a. |

| Mercedes-Benz | Express Aktienanleihe Protect | HV4XQ2**** | 101,00%** | 28.05.2027 | Barriere: 65%***;Zinssatz 7,3% p.a |

| Rivian Automotive | Aktienanleihe | HV4XQ6**** | 100,00%** | 28.05.2025 | Basispreis: 65%***;Zinssatz 20,1% p.a |

| Tesla | Aktienanleihe Protect | HV4XMB***** | 100,00% | 14.05.2025 | Barriere: 80%***;Zinssatz 12,5% p.a |

| VW (Vz.) | Express Aktienanleihe Protect | HV4XNL**** | 101,25% | 09.06.2027 | Barriere: 80%***;Zinssatz 6,2% p.a |

*Zeichnungsfrist bis 29.05.2024 (vorbehaltlich einer vorzeitigen Schließung); ** des Nennbetrags; *** x Referenzpreises am Anfänglichen Beobachtungstag; ****Zeichnungsfrist bis 30.05.2024 (vorbehaltlich einer vorzeitigen Schließung); *****Zeichnungsfrist bis 16.05.2024 (vorbehaltlich einer vorzeitigen Schließung); Quelle: onemarkets by UniCredit; Stand: 10.05.2024; 12:45 Uhr;

Faktor Optionsscheine Long für eine Spekulation auf einen Anstieg der Aktie

| Basiswert | WKN | Verkaufspreis in EUR | Basispreis | Reset Barriere | Hebel | Letzter Bewertungstag |

|---|---|---|---|---|---|---|

| BMW | HD1ZLC | 6,08 | 93,200194 EUR | 99,127726 EUR | 5 | Open End |

| Mercedes-Benz | HB99CB | 6,47 | 54,693292 EUR | 61,529954EUR | 5 | Open End |

| Rivian Automotive | HD58QN | 10,18 | 9,200466 USD | 9,916262 USD | 10 | Open End |

| Tesla | HD4X7C | 7,82 | 160,547662 USD | 168,575045 USD | 15 | Open End |

| VW (Vz.) | HD07UZ | 13,14 | 93,942832 EUR | 105,685686 EUR | 5 | Open End |

Quelle: onemarkets by UniCredit; Stand: 10.05.2024; 13:40 Uhr

Faktor Optionsscheine Short für eine Spekulation auf einen Kursverlust der Aktie

| Basiswert | WKN | Verkaufspreis in EUR | Basispreis | Reset Barriere | Hebel | Letzter Bewertungstag |

|---|---|---|---|---|---|---|

| BMW | HD4F3M | 24,38 | 108,427032 EUR | 103,677928 EUR | -5 | Open End |

| Mercedes-Benz | HC7DEB | 6,79 | 82,021213 EUR | 75,188846 EUR | -5 | Open End |

| Rivian Automotive | HD58QU | 3,34 | 11,242525 USD | 10,5275 USD | -10 | Open End |

| Tesla | HD56V6 | 12,51 | 196,54705 USD | 179,349183 USD | -7 | Open End |

| VW (Vz.) | HC3076 | 3,45 | 140,882083 EUR | 129,146605 EUR | -5 | Open End |

Quelle: onemarkets by UniCredit; Stand: 10.05.2024; 13:45 Uhr

Weitere Produkte auf die Aktien von BMW, Mercedes-Benz, Rivian Automotive, Tesla und VW (Vz.) sowie andere Basiswerte finden Sie unter www.onemarkets.de oder emittieren Sie einfach Ihr eigenes Hebelprodukt. Mit my.one direct bei stock3 Terminal können Sie in wenigen Schritten Ihr persönliches HVB Hebelprodukt konfigurieren und emittieren!

Bitte beachten Sie die wichtigen Hinweise und den Haftungsausschluss.

Diese Informationen stellen keine Anlageberatung, sondern eine Werbung dar. Das öffentliche Angebot erfolgt ausschließlich auf Grundlage eines Wertpapierprospekts, der von der Bundesanstalt für Finanzdienstleistungsaufsicht ("BaFin") gebilligt wurde. Die Billigung des Prospekts ist nicht als Empfehlung zu verstehen, diese Wertpapiere der UniCredit Bank GmbH zu erwerben. Allein maßgeblich sind der Prospekt einschließlich etwaiger Nachträge und die Endgültigen Bedingungen. Es wird empfohlen, diese Dokumente vor jeder Anlageentscheidung aufmerksam zu lesen, um die potenziellen Risiken und Chancen bei der Entscheidung für eine Anlage vollends zu verstehen. Sie sind im Begriff, ein Produkt zu erwerben, das nicht einfach ist und schwer zu verstehen sein kann.