Der letzte Versuch

Der jetzt exponentiell steigende Goldpreis zeigt langsam das sinkende Vertrauen in das Papiergeldsystem an. Bei den geringsten Anzeichen von Wirtschaftsschwäche werden die Zentralbanken noch intensiver inflationieren als heute. Erst ein noch wesentlich höherer Goldpreis wird sie zu signifikanten Zinserhöhungen zwingen, mit fatalen Folgen.

Die alternative Finanzwelt teilt sich derzeit in Deflationisten und Inflationisten, während der Mainstream immer noch glaubt, dass alles so weitergeht wie bisher.

Seit dem Jahr 2000 ist die Welt aber im sogenannten "Kondratieff-Winter" nach Ian Gordon. Das ist die Zeit im etwa 70-jährigen Kreditzyklus (benannt nach dem russischen Wirtschaftswissenschaftler), wo das System von der überschweren Kreditlast "gereinigt" wird. Das erfolgt im Normalfall durch Deflation. Die letzte Phase des Kondratieff-Winters dauerte von 1929 bis etwa 1949.

Die aktuelle Winterphase begann mit dem Einbruch der High Tech Börsen im Jahr 2000. Speziell ab 2001 waren wesentliche Auswirkungen mit den Zusammenbrüchen von Enron, Woldcom, usw. Zu sehen. Aber dann erfolgte mit den Afganistan und Iraq-Kriegen sowie massiven Steuersenkungen in den USA eine Periode der "Reflation", die bis jetzt anhält.

Inwischen beginnen diese Immobilien-Bubbles, die durch ultra-niedrige Zinsen aufgebaut wurden, zu platzen. Zuerst in Grossbritannien, jetzt auch in den USA. Über die Folge gibt es unterschiedliche Ansichten. Der "Housing-ATM" a.k.a. das eigene Haus als Geldautomat funktioniert nicht mehr richtig.

Inflationisten und Deflationisten

Die Deflationisten, darunter Robert Prechter und Rick Ackerman in den USA sowie Günter Hannich in Deutschland erwarten einen schnellen Zusammenbruch. Rick Ackerman geht sogar von einer "Instant-Depression" aus, wobei innerhalb eines Tages oder weniger Stunden das weltweite Finanzsystem kollabieren kann.

Die Inflationisten, darunter Jim Puplava gehen davon aus, dass zuerst eine massive Inflation von den Ausmassen einer Hyperinflation kommt, bevor das System dann noch deflationär kollabiert. Jim Puplava beschreibt in "The Day after Tomorrow, Part IV" ein Szenario, wo bei den ersten Anzeichen einer Deflation durch Greenspan?s Nachfolger Ben "Helicopter" Bernanke noch einmal ein inflationärer Boom kommt. Marc Faber stellt in "A Roadmap to Financial Ruin" sogar ein 4-stufiges Szenario auf, das (zumindest für die USA) eine "ordentliche" Hyperinflation und dann einen deflationären Kollaps vorsieht.

Wie gesagt, die meisten dieser Szenarien wurden für die USA erstellt. Was genau passieren wird ist natürlich etwas schwieriger vorzusagen, wenn überhaupt unmöglich. Faktum ist, dass die deflationären Szenarien bisher nicht eingetreten sind. Vielmehr explodieren weltweit die Geldmengen und die Banken fallen übereinander her, um Kredite zu verkaufen. Nicht nur an US-Hauskäufer, sondern etwa auch für Projekte in Osteuropa.

Ein Bild verfestigt sich

In der Zwischenzeit sind einige Ereignisse eingetreten, die eine etwas genauere Prognose ermöglichen:

a.) Ben "Helicopter" Bernanke wird ab 1. Februar 2006 der Nachfolger des "Maestro Sir Alan Greenspan an der Spitze der US Fed. In den Monaten zuvor wurde er bereits von George W. Bush als Chefberater im Weissen Haus unter die Lupe genommen. Vermutlich ob er wirklich in der Lage ist, Dubya?s Regentschaft auf der ökonomischen Front noch für einige Zeit sicherzustellen. Wie bekannt, hat er in seinen Reden damit gedroht, eine Deflation auch durch Abwurf von Dollar-Scheinen aus Helikoptern zu bekämpfen.

b.) Die asiatatischen Zentralbanken kaufen immer weniger US-Treasury-Bonds. Ein Ersatz für diese Käufer muss bald gefunden werden, sonst steigen die Zinsen.

c.) Die Europäische Zentralbank (EZB) hat die Leitzinsen lange auf 2% belassen und erst am 1. Dezember 2005 auf 2.25% erhöht. Das Jammern und Wehklagen unter den Politikern und "Ökonomen" ging durch die ganze Eurozone. Alle fürchten um die Konjuktur. Dass die Inflation dabei schon über 2.5% ist, stört offenbar niemanden. Die Politik und die Öffentlichkeit halten "neutrale" Zinsen von etwa 5% sicher nicht aus. Zumindest Italien würde dabei sofort aus dem Euro aussteigen.

d.) Der Goldpreis ist inzwischen auf über 500 US/oz gestiegen. In Euro hat er seit Frühsommer 2005 einen rasanten Anstieg von etwa 350 ? auf 430 ? durchgemacht. Gleichzeitig ist der Euro gegenüber dem US-Dollar signifikant gesunken, primär wegen der Zinsdifferenz. Allein in der letzten Novemberwoche hat die EZB über 10 Tonnen Gold auf den Markt geworfen, um den Goldpreis zu dämpfen. Geholfen hat es nur wenige Tage. Idioten.

Eine Wiederholung der 70er Jahre?

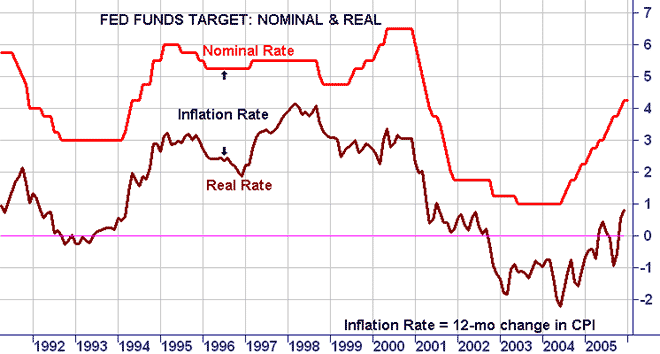

In der Literatur wird die heutige Situation sehr oft mit den 70er Jahren verglichen, wo sehr hohe Inflation herrschte und Anfang 1980 der Goldpreis 850 US$ erreichte. Die Politik und die Zentralbanken versuchen im Wesentlichen das Gleiche: eine stagnierende Konjunktur durch Zinsen unterhalb der Inflationsrate anzukurbeln.

Einige Dinge sind aber heute sehr verschieden:

Es gibt eine globale Labor-Arbitrage, mit der Folge sehr hoher Arbeitlosenraten in der westlichen Welt, speziell Europa. Richtige Lohnerhöhungen sid dabei kaum möglich.

Der Verschuldungsgrad der Haushalte, Unternehmen und des Staates ist um ein x-faches höher. So gibt es heute nach dem Volumen etwa 50 mal soviele Bonds als damals

Es gibt einen gigantischen Berg von Derivaten mit einem Notional-Value von über 300 Billionen (Trillions) Dollar. Die meisten davon sind Zinsdrivate. Warren Buffet bezeichnet sie als finanzielle Massenvernichtigswaffen

Die Inflation geht heute wegen der Labor-Arbitrage primär in Finanzassets wie Bonds. Charakteristisch dafür ist der "Yield-Carry-Trade".

Die Flucht in das Gold hat begonnen

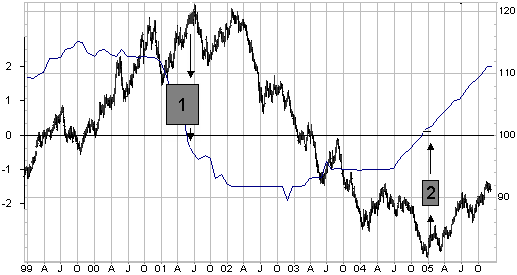

Wie damals sind die Zentralbanken heute hinter der Inflationsentwicklung. Durch verschiedene statistische Tricks wird die Inflationsrate zwar optisch geschönt, jedoch kann nicht verhindert werden, dass sich die Investoren über den Wert der verschiedenen Fiat-Währungen schön langsam Gedanken machen. Seit 2001 steigt inzwischen der Goldpreis. Zuerst nur gegenüber dem USD, jetzt auch gegenüber allen Papier-Währungen.

Am Anfang hat nur das sogenannte "Smart-Money" in Gold investiert, das war die 1. Phase des derzeitigen Gold-Bullmarkets. Inzwischen sind wir in die 2. Phase mit den grossen Preissteigerungen eingetreten. Da kaufen auch institutionelle Investoren (Big Money) und Zentralbanken Gold. Russland hat vor kurzer Zeit angekündigt, 500 Tonnen Gold zu kaufen, wo sie es immer finden. In der 3. Phase werden dann auch die Kleinanleger einsteigen, aber das dauert noch.

In der Literatur werden Maximal-Goldpreise zwischen 3000 und 15000 USD genannt. Richard Russel sagt, dass sich der Dow Jones Index und der USD-Goldpreis bei ca. 3000 kreuzen werden. Der Goldpreis nach oben, der Dow selbstverständlich nach unten.

Seit 1992 wird der Goldpreis nach unten manipuliert, teilweise durch direkte Goldverkäufe der westlichen Zentralbanken, teilweise durch Ausleihungen an Bullion-Banken. Darüber hinaus werden die Gold-Futures an der COMEX durch massive (naked?) Short-Verkäufe manipuliert. 1999 mussten nach einem Ausbruch auf $300 sogar 1700 Tonnen Gold auf den Markt geworfen werden, primär von den Briten. Dazu gibt es ausreichend Literatur (John Embry, GATA, etc.). Diese Manipulationen funktionieren immer weniger und werden bald ganz zusammenbrechen. Dann ist der Weg in wirkliche Höhen offen.

Die Flucht in das Gold wird die Zinsen hochzwingen

Jim Puplava schreibt, der nächste Inflationierungsversuch wird international koordiniert und massiv sein. Ben Bernanke ist der richtige Mann dafür in den USA. Ab 22. März 2006 wird in den USA die M3-Geldmenge nicht mehr veröffentlicht. Die Japaner inflationieren ohnehin schon seit Jahren massiv. Und jetzt zeigt sich auch in Europa, dass die EZB, auch wenn sie wollte, die Inflation wegen der Politik nicht einbremsen kann.

Diese Versuche werden zwar der Politik noch einige Monate oder ein Jahr wirkliche Einschnitte ersparen, aber sie werden das Ende nur hinauszögern und verschlimmern. Ja, und das chinesische Regime möchte unbedingt noch bis zu den olympischen Spielen 2008 überleben. Nachdem alle anderen Währungsregionen mit dem Dollar inflationiern, bleibt nur das Gold als Ausweich-Währung. Mit dem koordinierten Inflationieren treiben die Eliten das Kapital zu ihrem Feind - dem Gold. Damit monetisieren sie das Gold wieder - was sie eigentlich verhindern wollten. Der Anstieg des Goldpreises wird daher exponentiell immer stärker zunehmen. Ich halte 1.000 US$ in einem Jahr für konservativ.

Das Fatale für die Währungen und Papier-Werte an dieser Flucht ist, dass sie nur durch extrem hohe Zinsen wie 1980 (über 20%) umzukehren ist. Das halten die hochverschuldeten Ökonomien aber nicht aus. Am Ende werden auch die Staaten wie Argentinien in den Default (bankrott) gehen. Zur Not können die Zentralbanken Alles und Jedes monetisieren (auf selbsterzeugten Kredit aufkaufen), auch Einfamilienhäuser. Wie weit sie damit kommen werden, ist aber eine andere Sache.

Die politisch-militärische Situation

Der Irak-Krieg ist für die USA verloren. Jetzt geht es nur mehr darum, wann und wie die Truppen abgezogen werden sollen. Die Bush/Cheney-Clique wehrt sich natürlich noch. Gleichzeitig kommen in den USA massive politische Korruptionsaffären ans Tageslicht. Die Katrina-Hurrikan-Katastrophe an der US-Golfküste und die total verpfuschte FEMA-Hilfsaktion (FEMA-Chef Brown - "I am a fashion god") haben dem Vertrauen in die Politik das Rückgrat gebrochen.

In Europa zeigt die EU immer mehr Zerfallserscheinungen. Nicht nur wurde die EU-Verfassung in Referenden in Frankreich und den Niederlanden abgelehnt, der Maastricht-Vertrag (max. 3% Neuverschuldung) wird fast überall gebrochen. Es kommen auch kaum mehr Beschlüsse zu stande. Dafür liefert man sich ein idiotisches Schausspiel nach dem anderen um die Aufnahme der Türkei, die sicher nicht zu Europa gehört. Aber man kann ja nicht Nein sagen.

Kein Wunder, dass man sich monetär an das letzte Hilfsmittel klammert, das noch bleibt - die Inflationierung. Der steigende Goldpreis zeigt aber, dass es eine monetäre Alternative ohne Schulden dahinter gibt. Es kann ruhig gesagt werden, dass der steigende Goldpreis auch ein Misstrauensbeweis an die Politik ist. Der Euro wird mit dem Dollar zusammen in die Hölle fahren.

Wie es aussieht, wird auch der Schweizer Franken mit in die Hölle fahren. Trotz des signifikanten Wertverlusts des Euro gegenüber dem USD, ist der EUR/SFR-Kurs mit ca. 1.55 fast konstant geblieben. Man sieht, auch die Schweizer Regierung hält keine Deflation aus. Daher sollte der SFR nicht unbedingt als Krisenwährung gesehen werden.

Der Letzte Inflationsversuch wird im Derivatencrash enden

Sobald die Zinsen ruckartig nur um einige Prozent steigen, geht die weltweite Derivatenbombe hoch. Das ist auch der Grund, warum die Amerikaner ihre Zinsen nur langsam angehoben haben.

Wann das System kippt und bei diesem Crash weltweit die meisten Banken in den Abgrund reisst, ist schwer vorherzusagen. Die meisten Kredite, speziell in den USA und UK werden heute "securitized", d.h. die Banken verkaufen ihre Kredite als Anleihen weltweit weiter. Diese Papiere sind leicht auf den Markt zu werfen. Wer zuerst verkauft, hat die wenigsten Verluste zu erleiden, aber "devil takes the hindmost". Ob eine grosse Verkaufswelle wirklich von den Zentralbanken schnell genug monetisiert werden kann, ist zweifelhaft.

Der Euro wird sich spätestens dann in seine Einzelteile auflösen. Denn die Euroland-Staaten werden versuchen, wenn es wirklich kritisch wird, aus dem Euro in eine eigene, selbst inflationierbare Währung umzusteigen. Oder spätestens nach einem solchen Crash wird man versuchen, ein Währungssystem auf jeweils nationaler Ebene wieder aufzubauen. Es war ein kurzes Euro-Leben.

Zusammenfassung

Alle jene, die bisher auf den grossen Crash gewartet haben, sind leer ausgegangen. Aber der nun exponentiell steigende Goldpreis wird das Vertrauen in alle Fiat-Money Systeme so untergraben, dass irgendwann die grosse Verkaufswelle bei Finanz-Assets beginnt. Der Goldpreis wird aber erst dann, mit der Welle aus Kreditausfällen, wegen der Angst der Investoren seine wirklichen Höhen erklimmen - to the Moon!

© Walter K. Eichelburg