Liebe Leser,

der Goldpreis ist in Euro und zahlreichen anderen Währungen bereits auf Rekordhochs gestiegen. Nur im US-Dollar gemessen, hinkt er noch etwas hinterher. Doch das wird sich bald ändern. Daran lassen unsere Prognosemodelle und unsere mittel- bis langfristig orientierten Indikatoren keinen Zweifel.

Die Aufwärtswelle, die vor wenigen Tagen begonnen hat, wird mit großer Wahrscheinlichkeit zu neuen Höchstkursen führen. Dafür sprechen die makroökonomischen Entwicklungen und die gesamte Markttechnik.

Auf dem Weg zu fallenden Zinsen

Als Auslöser des aktuellen Kursanstiegs wird in den Medien die immer näher rückende weltweite Zinswende nach unten genannt. In Deutschland und Japan, deren Volkswirtschaften den dritten und vierten Platz nach China und den USA belegen, ist die Wirtschaftsleistung am Bruttoinlandsprodukt gemessen im dritten Quartal 2023 bereits gesunken. In China werden Zahlen, die den Konjunkturverlauf offenlegen, inzwischen nicht mehr veröffentlicht. Und für die USA sagen alle historisch treffsicheren Frühindikatoren einstimmig eine Rezession voraus.

Die Weltwirtschaft befindet sich also am Beginn eines Abschwungs. Zinssenkungen der Zentralbanken und weiter stark steigende Staatsschulden werden die Folge sein – und den Goldpreis nach oben treiben.

Bearish für die Börse, bullish für Gold

Die hier skizzierten makroökonomischen Rahmenbedingungen sind für die extrem überbewertete US-Börse sehr bearish – und damit auch für den deutschen Aktienmarkt, der den US-Vorgaben wie immer folgen wird. Rezessionen gehen mit Aktienbaissen einher, das wird dieses Mal nicht anders sein. Und weil die fundamentale Bewertung der Weltleitbörse so hoch und die Hoffnung auf eine sanfte Landung der US-Wirtschaft so weit verbreitet ist, müssen Sie sogar mit einer besonders schweren Baisse rechnen. Bereiten Sie sich besser darauf vor.

Für Gold und Goldminenaktien sind diese Rahmenbedingungen hingegen rundum positiv. Passend dazu, haben unsere Prognosemodelle starke Kaufsignale für Gold gegeben. Das erste Kursziel unseres mittelfristig orientierten Preisbänder-Indikators befindet sich bei über 2.200 $ pro Unze. Im größeren Bild stellt diese Marke aber nur ein Etappenziel auf dem Weg zu erheblich höheren Kursen dar.

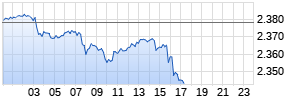

Goldpreis pro Unze in $, 2019 bis 2023

Unsere Prognosemodelle signalisieren jetzt einen Anstieg über die obere Begrenzungslinie der mächtigen Konsolidierungsformation der vergangenen 3 Jahre und erheblich höhere Kurse.

Quelle: StockChartts.com; krisensicherinvestieren.com

Wichtiges Kaufsignal jetzt auch für Silber

Während unsere Indikatoren für Gold längst grünes Licht gegeben haben, war das für Silber in dieser Deutlichkeit noch nicht der Fall. Doch das hat sich jetzt geändert, wie wir Ihnen in der am Dienstag, den 21. November erscheinenden Monatsausgabe unseres Börsenbriefes Krisensicher Investieren erläutern werden.

Die Qualität der gerade erzeugten Kaufsignale für Silber deutet auf einen starken Kursanstieg hin. Damit befinden sich Gold und Silber jetzt in einem bullishen Gleichschritt. Das untermauert unsere hohen Erwartungen an die Entwicklung des Goldpreises. Es verstärkt die bisher schon gegebenen Kaufsignale und eröffnet Ihnen die Chance auf große Kursgewinne bei ausgewählten Edelmetallaktien.

In meinem Börsenbrief Krisensicher Investieren lesen Sie mehr über die große Bedeutung des aktuellen Silber-Kaufsignals – und mit welchen Gold- und Silberminenaktien Sie davon profitieren können. Informieren Sie sich aus unabhängiger Quelle und auf höchstem Niveau mit meinem Börsenbrief Krisensicher Investieren – kritisch, unabhängig und erfolgreich. Jetzt 30 Tage kostenlos.

Ich wünsche Ihnen ein schönes Wochenende.

Ihr Claus Vogt, Chefredakteur Krisensicher Investieren

P.S.: Eine weitere Entwicklung, die für die Edelmetallaktien sehr positiv ist, hat gerade in China begonnen. Mehr darüber in der Dezember 2023-Ausgabe unseres Börsenbriefes Krisensicher Investieren.

P.P.S.: Sie wollen Woche für Woche sicher durch diese Krise kommen, dann fordern Sie bitte noch heute den kostenlosen Claus Vogt Marktkommentar hier ganz einfach mit Ihrer E-Mail an.