Franklin bietet einige der erfolgreichsten Fonds an und eine außergewöhnlich hohe Dividendenrendite. Wie gut ist der Fondsanbieter als Dividendenaktie?

Nachdem wir uns im Dividenden-Radar der vergangenen Woche mit der Business Development Company Golub Capital BDC beschäftigt haben, die mit einer hohen Dividendenrendite von fast 13 Prozent Dividendenjäger anlockt, wollen wir uns diesmal mit einem der bekanntesten Vermögensverwalter beschäftigen – der zudem noch mit einer hohen Sicherheit punktet.

Franklin Resources, besser bekannt als Franklin Templeton, gehört zu den "Dividenden-Aristokraten" – Unternehmen, die ihre Dividenden über mindestens 25 aufeinanderfolgende Jahre hinweg erhöht haben und Mitglieder im S&P 500 sind – und glänzt mit der höchsten Dividendenrendite dieser Güteklasse. Das Logo des Unternehmens ist auf jedem 100-US-Dollar-Schein zu sehen – ein Bild von Benjamin Franklin, einem der Gründerväter der Vereinigten Staaten.

Diese Kriterien erfüllen zwar auch der Tabakkonzern Altria (hier im Dividenden-Radar) und der Mobilfunkkonzern Verizon (aus diesem Radar), beide sind jedoch Mitglieder in der noch exklusiveren Klasse der Dividenden-Könige, da sie ihre Ausschüttungen seit mehr als 50 Jahren konstant erhöht haben. Walgreens und Leggett & Platt hingegen, die teilweise ebenfalls als Aristokraten geführt werden, haben ihre Dividenden in diesem Jahr stark zusammengestrichen und haben somit ihre Mitgliedschaft verwirkt.

Mit einer beeindruckenden Serie von 44 Jahren kontinuierlicher Dividendenerhöhungen steht Franklin nicht nur für Stabilität, sondern bietet aktuell auch die höchste Dividendenrendite unter den Aristokraten. Doch wie attraktiv ist die Aktie wirklich für passive Investoren in einem zunehmend herausfordernden Marktumfeld und wie sieht es mit internen Belastungen aus?

Ein Blick auf Franklin Resources: Tradition trifft globale Präsenz

Gegründet 1947 und mit Sitz im kalifornischen San Mateo, hat sich Franklin Resources zu einem global agierenden Investmentmanagement-Unternehmen entwickelt. Mit über 1,64 Billionen US-Dollar an verwaltetem Vermögen (AUM) und einer Präsenz in mehr als 30 Ländern deckt das Unternehmen eine breite Palette an Anlageklassen ab – von Aktien über Anleihen bis hin zu alternativen Investments.

Franklin verfolgt eine aktive Anlagestrategie, die auf fundierter Marktforschung und disziplinierten Prozessen basiert. Diese Philosophie hat dem Unternehmen zu einigen Erfolgen verholfen: So hat beispielsweise der aktiv verwaltete FTGF ClearBridge US Large Cap Growth Fund seit er 2007 aufgelegt wurde, mit Blick auf die Performance sowohl den MSCI World Index als auch den S&P 500 übertroffen.

Im Geschäftsjahr 2024, das am 30. September endete, stieg das von Franklin verwaltete Vermögen dank günstiger Marktbedingungen, strategischer Akquisitionen und Nettomittelzuflüssen um 22 Prozent gegenüber dem Vorjahr. Zu den bemerkenswertesten Akquisitionen zählt der Kauf von Putnam Investments, der Franklins Marktposition weiter stärkte, insbesondere im Bereich der Versicherungs- und Rentenmärkte.

Die Dividendenrendite sticht ins Auge

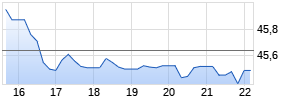

Mit einer Dividendenrendite für das Geschäftsjahr bis Ende September 2024 von rund 6,15 Prozent gehört Franklin Resources zu den attraktivsten Dividendentiteln auf dem Markt. Analysten gehen davon aus, dass die Rendite über die nächsten Jahre um die 6-Prozent-Marke pendeln wird.

Die gegenwärtige jährliche Basisdividende von 1,24 US-Dollar wird aus einer nachhaltigen Ausschüttungsquote von etwa 50 Prozent des Gewinns finanziert. Im Vergleich zu vielen Wettbewerbern im Asset-Management-Sektor zeigt Franklin somit eine solide Balance zwischen Dividendenzahlungen und Reinvestitionen in das Geschäft.

Tipp aus der RedaktionAktien, Schuldtitel, andere Fonds: Breit gestreute Investitionschancen bietet der Mischfonds Global Portfolio One (WKN: A2PT6U).

Das Unternehmen hat sich trotz Marktschwankungen verpflichtet, die Dividenden kontinuierlich zu erhöhen – ein Merkmal, das für einkommensorientierte Investoren besonders ansprechend ist. Diese Konstanz wird durch eine starke Liquidität und eine robuste Bilanz untermauert, die auch in schwierigeren Marktphasen Stabilität bietet.

Wenn sich Franklin an seine Aussagen hält, dürfte Anfang Februar 2025 die nächste Dividendenerhöhung erfolgen – auf mindestens 0,32 US-Dollar je Quartal und Aktie. Das entspräche gemessen am aktuellen Kurs einer Dividendenrendite von 5,91 Prozent.

Herausforderungen: Ein Markt im Wandel

So beeindruckend Franklins Dividendenhistorie auch sein mag, das Unternehmen steht vor erheblichen Herausforderungen. Der Wandel hin zu passiven Anlagestrategien, insbesondere durch börsengehandelte Fonds (ETFs), hat viele traditionelle Asset-Manager unter Druck gesetzt. Franklin spürt diesen Trend deutlich, da Kunden Gelder aus den für das Unternehmen deutlich lukrativeren aktiv verwalteten Fonds abziehen und in kostengünstigere ETFs umschichten.

Die Nettoabflüsse aus dem langfristigen Anlagegeschäft sind ein weiterer Schwachpunkt: Im abgelaufenen Geschäftsjahr verzeichnete Franklin 33 Milliarden US-Dollar an Netto-Abflüssen – ein alarmierender Trend, der die Einnahmen aus dem verwalteten Vermögen (und damit die Gebühren) langfristig belasten könnte.

Das Sorgenkind: Wamco

Die Abflüsse waren vor allem auf die Franklin-Tochter Western Asset Management Co. (Wamco) zurückzuführen, deren Co-Chief-Investment-Officer Ken Leech im Verdacht steht, bestimmte Kunden (vor allem institutionelle Investoren) bevorzugt zu haben. Diesen soll er lukrativere Investments verschafft haben, während andere Kunden benachteiligt wurden. Leech und die von ihm geleiteten Fonds werden derzeit von der US-Aufsichtsbehörde SEC untersucht.

Anleger haben Milliarden US-Dollar aus Wamco-Fonds abgezogen, seit das Unternehmen Anfang des Jahres straf- und zivilrechtliche Ermittlungen angekündigt hatte. Wamco hat bereits erklärt, dass es mit der SEC und der US-Justiz zusammenarbeitet, nachdem es seine eigene Untersuchung von rund 17.000 Transaktionen eingeleitet hat, die Leech über einen Zeitraum von drei Jahren getätigt hat. Ohne die Wamco-Abflüsse hätte Franklin im Geschäftsjahr 2024 langfristige Zuflüsse im Volumen von 16 Milliarden US-Dollar verzeichnet.

Eine starke Basis trotz Gegenwind

Trotz dieser Herausforderungen ist Franklin gut positioniert, um langfristig stabil zu bleiben. Das Unternehmen verfügt über ein diversifiziertes Geschäft mit starken Standbeinen in wachstumsstarken Regionen wie Asien und Europa. Die strategische Ausrichtung auf alternative Anlageklassen und maßgeschneiderte Produkte, wie etwa individuelle Indexlösungen, zeigt, dass Franklin die Zeichen der Zeit erkannt hat.

Hinzu kommt, dass das Unternehmen weiterhin von seiner Größe und Skalierung profitiert: Durch Übernahmen wie Putnam kann Franklin nicht nur Kosteneffizienzen erzielen, sondern auch seine Produktpalette erweitern und neue Kundenkreise erschließen. Mit einem starken Fokus auf Technologie und Digitalisierung verbessert Franklin zudem seine operative Effizienz und stärkt die Kundenbindung.

Dividendenqualität und Bewertung: Lohnt sich der Einstieg?

Die Dividende von Franklin Resources ist gut abgesichert. Das Unternehmen zahlt derzeit etwa die Hälfte seines Gewinns als Dividende aus, was ausreichend Spielraum für zukünftige Steigerungen lässt. Dennoch sollten Anleger berücksichtigen, dass das Dividendenwachstum in den letzten Jahren verhalten war – Erhöhungen von lediglich 1 US-Cent pro Quartal seit mehreren Jahren lassen eine gewisse Vorsicht der Konzernspitze erkennen.

Entscheidend ist die Frage, ob in näherer Zukunft wieder ein größerer Sprung gewagt wird, wie in den Jahren 2017 und 2018, als die Basis-Ausschüttungen um 15 und 13 Prozent angehoben wurden und zusätzlich noch eine Sonderdividende hinzukam. Die finanziellen Möglichkeiten hat Franklin, jedoch sollten erst einmal die Wamco-Unsicherheiten ausgestanden sein.

Fazit: Ein solider Kandidat für Dividendenjäger

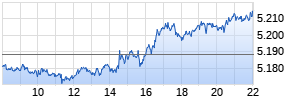

Franklin Resources bleibt ein klassischer Dividendentitel für passive Investoren, die Wert auf Stabilität und regelmäßige Erträge legen. Die beeindruckende Serie von 44 Jahren Dividendenerhöhungen, kombiniert mit der höchsten Rendite unter den Dividenden-Aristokraten, macht Franklin zu einem soliden Bestandteil eines defensiven Portfolios.

Hinzu kommt die Möglichkeit größerer Dividendensteigerungen, sollten die aktuellen Probleme überwunden sein. Mit einer Dividendenrendite über 6 Prozent scheint die Aktie insbesondere für einkommensorientierte Anleger attraktiv zu sein. Für Wachstumsinvestoren ist Franklin aufgrund der begrenzten Kurssteigerungspotenziale und des stagnierenden Geschäfts jedoch weniger geeignet.

Allerdings sollten Anleger die Herausforderungen nicht unterschätzen: Der Wettbewerb durch ETFs und die regulatorischen Unsicherheiten könnten das Wachstum des Unternehmens bremsen. Dennoch bietet Franklin mit seiner globalen Diversifikation, der soliden Bilanz und der attraktiven Dividende eine interessante Option für Investoren, die nach zuverlässigen Einkommensströmen suchen – ohne den Anspruch auf spektakuläre Kursgewinne.

Passives Investment

Wer mit der Franklin-Aktie auf jährliche passive Einnahmen von 12.000 Euro kommen will, benötigt dafür bei einer aktuellen Dividende von 1,24 US-Dollar (1,18 Euro) pro Jahr rund 10.170 Aktien, und diese kosten zurzeit etwa 220.000 US-Dollar (209.000 Euro).

Zum Vergleich: Bei Golub in der vergangenen Woche waren es dank der außergewöhnlich hohen Rendite lediglich 95.000 Euro, wobei jedoch ein hoher Steueraufwand auf die Investoren wartet. In Deutschland kann beispielsweise Freenet (aus dem Radar von Ende Oktober) mit 182.000 Euro Franklin hinter sich lassen.

Tipp aus der Redaktion: Der Wahlsieg von Donald Trump hat die Weichen für eine Jahresendrallye gestellt. Wer jetzt auf die richtigen Werte setzt, kann in den kommenden drei Monaten so richtig abräumen. Welche fünf besonders aussichtsreich sind, erfahren Sie in unserem kostenlosen Spezialreport!

Übersicht zur Dividende von Franklin Resources*

Marktkapitalisierung: 11,24 Milliarden US-Dollar

Dividende erhöht: 44 Jahre in Folge

Dividende nicht reduziert: 44 Jahre in Folge

Dividende kontinuierlich ausgeschüttet: 44 Jahre in Folge

Durchschnittliche Erhöhung der Dividende in 10 Jahren: 8,3% p.a.

Zeitplan

26.08.2024: Dividendenankündigung

30.09.2024: Ex-Tag

11.10.2024: Dividendenzahlung

* Quelle: Franklin Resources, wallstreetONLINE.

| Geschäftsjahr** | Dividendenrendite in % | Dividende in US-Dollar |

|---|---|---|

| 2027e | 6,09e | 1,32e |

| 2026e | 6,09e | 1,32e |

| 2025e | 5,91e | 1,28e |

| 2024 | 6,15 | 1,24 |

| 2023 | 5,16 | 1,20 |

| 2022 | 5,76 | 1,16 |

| 2021 | 4,23 | 1,12 |

| 2020 | 6,45 | 1,08 |

| 2019 | 4,58 | 1,04 |

| 2018 | 3,86 | 0,92 |

| 2017 | 2,61 | 0,80 |

* Quellen: Franklin Resources, FactSet, wallstreetONLINE.

** Das Geschäftsjahr von Franklin läuft vom 1. Oktober bis zum 30. September des Folgejahres. Zur Errechnung der Dividendenrendite wurde jeweils der Schlusskurs am 30.9. des jeweiligen Jahres genommen.

Die optimale Dividendenstrategie

Eine optimale langfristige Dividendenstrategie hängt von verschiedenen Faktoren ab, darunter dem individuellen Risikoprofil, den Anlagezielen und der finanziellen Situation. Hier sind jedoch einige allgemeine Prinzipien, die empfohlen werden können:

Diversifikation: Investieren Sie in eine breite Palette von Unternehmen und Sektoren, um das Risiko zu streuen. Diversifikation kann helfen, das Portfoliorisiko zu mindern, da nicht alle Sektoren gleichzeitig von Marktschwankungen betroffen sind.

Qualitätsaktien wählen: Achten Sie auf Unternehmen mit einer starken Bilanz, stabilen Cashflows und einer Geschichte von zuverlässigen und wachsenden Ausschüttungen. Solche Unternehmen sind oft besser positioniert, um auch in wirtschaftlich schwierigen Zeiten Dividenden zu zahlen.

Reinvestition von Dividenden: Das Reinvestieren von Dividenden kann das Wachstum des Portfolios beschleunigen. Durch den Zinseszinseffekt können reinvestierte Dividenden über die Zeit einen signifikanten Beitrag zum Gesamtertrag des Portfolios leisten.

Langfristige Perspektive: Dividendenstrategien sind oft langfristig ausgerichtet. Marktschwankungen sollten daher nicht zu überstürzten Entscheidungen führen. Geduld und Beständigkeit sind Schlüssel zum Erfolg.

Steuereffizienz berücksichtigen: Die steuerliche Behandlung von Dividenden kann je nach Land und individueller Situation variieren. Es ist wichtig, Steuereffekte in die Strategie einzubeziehen.

Überwachung und Anpassung des Portfolios: Portfolios sollten regelmäßig überprüft und bei Bedarf angepasst werden, um sicherzustellen, dass es weiterhin den eigenen Anlagezielen entspricht und gut diversifiziert bleibt.

Bewertung: Achten Sie auf die Bewertung der Aktien. Hohe Dividendenrenditen sind nicht immer ein gutes Zeichen; sie können auch ein Hinweis auf Probleme im Unternehmen sein.

Verwendung von Dividendenfonds, -ETFs: Für Anleger, die nicht direkt einzelne Aktien auswählen möchten, können Dividendenfonds eine praktikable Alternative sein, da sie eine gute Möglichkeit zur Diversifikation bieten.

Fazit:

Dividendeninvestitionen können eine großartige Möglichkeit sein, ein passives Einkommen aufzubauen. Indem Sie sich auf Unternehmen mit stabiler Dividendenhistorie konzentrieren, können Sie Ihr Portfolio schrittweise ausbauen. Dabei ist natürlich immer zu beachten, dass Investitionen in Dividendenaktien – wie alle Investitionen – mit Risiken verbunden sind.

Weitere interessante Dividenden-Aktien befinden sich übrigens auch in der Dividenden-Watchlist unseres Börsenexperten Markus Weingran, dessen Börsenlounge sich täglich mit aktuellen Marktentwicklungen, Investitionstipps und Finanzthemen befasst.

Autor: Ingo Kolf, wallstreetONLINE Redaktion

Disclaimer: Ausdrücklich weist die Smartbroker AG darauf hin, dass ein Investment in Wertpapiere und sonstige Finanzinstrumente im Sinne des WpHG grundsätzlich mit erheblichen Chancen und Risiken (Preis-, Markt-, Währungs-, Volatilitäts-, Bonitäts- und sonstigen Risiken) verbunden ist und ein Totalverlust des investierten Kapitals nicht ausgeschlossen werden kann. Die Smartbroker AG empfiehlt deshalb jedem Leser sich vor einer Anlageentscheidung intensiv mit den Chancen und allen Risiken auseinander zu setzen und sich umfassend zu informieren. Sämtliche verwendeten Wertentwicklungsangaben, sei es für die Vergangenheit oder im Sinne einer Prognose bzw. Einschätzung sind kein verlässlicher Indikator für künftige Ergebnisse bzw. Wertentwicklungen. Die hier angebotenen Beiträge dienen ausschließlich der Information und stellen keine Kauf- bzw. Verkaufsempfehlungen dar. Alle Informationen sind sorgfältig zusammengetragen, haben jedoch keinen Anspruch auf Vollständigkeit und sind unverbindlich sowie ohne Gewähr. Des Weiteren dient die Bereitstellung der Information nicht als Rechtsberatung, Steuerberatung oder wertpapierbezogene Beratung und ersetzt diese nicht. Eine an den persönlichen Verhältnissen des Kunden ausgerichtete Anlageempfehlung, insbesondere in der Form einer individuellen Anlageberatung, der individuellen steuerlichen Situation und unter Einbeziehung allgemeiner sowie objektspezifischer Grundlagen, Chancen und Risiken, erfolgt ausdrücklich nicht.

Jetzt den vollständigen Artikel lesen