Zielgesellschaft: Eisen- und Hüttenwerke Aktiengesellschaft; Bieter: thyssenkrupp AG WpÜG-Meldung übermittelt durch DGAP – ein Service der EQS Group AG. Für den Inhalt der Meldung ist der Bieter verantwortlich.

---------------------------------------------------------------------------

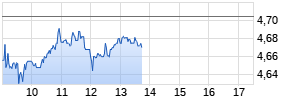

Veröffentlichung des Tenors und der wesentlichen Gründe des Bescheids der Bundesanstalt für Finanzdienstleistungsaufsicht vom 21.02.2019 über die Befreiung gemäß § 37 Abs. 1 und Abs. 2 WpÜG i.V.m. § 9 Satz 2 Nr. 3 WpÜG- Angebotsverordnung von den Pflichten nach § 35 Abs. 1 Satz 1 und Abs. 2 Satz 1 WpÜG in Bezug auf die Eisen- und Hüttenwerke Aktiengesellschaft, Andernach Mit Bescheid vom 21.02.2019 hat die Bundesanstalt für Finanzdienstleistungsaufsicht ('BaFin') auf entsprechende Anträge die thyssenkrupp Netherlands Project B.V. (künftig thyssenkrupp Tata Steel B.V.) ('Antragstellerin zu 1.)'), die Orchid Netherlands (No. 1) B.V. ('Antragstellerin zu 2.)'), die T S Global Holdings Pte. Ltd. ('Antragstellerin zu 3.)'), die T Steel Holdings Pte. Ltd. ('Antragstellerin zu 4.)') und die Tata Steel Limited ('Antragstellerin zu 5.)', und zusammen mit den Antragstellerinnen zu 1.) bis 4.) die 'Antragstellerinnen') gemäß § 37 Abs. 1 und Abs. 2 WpÜG i.V.m. § 9 Satz 2 Nr. 3 WpÜG-Angebotsverordnung von der Verpflichtung gemäß § 35 Abs. 1 Satz 1 WpÜG, die Kontrollerlangung an der Eisen- und Hüttenwerke Aktiengesellschaft, Andernach, zu veröffentlichen, sowie von den Verpflichtungen gemäß § 35 Abs. 2 Satz 1 WpÜG, der BaFin eine Angebotsunterlage zu übermitteln und gemäß § 35 Abs. 2 Satz 1 WpÜG i.V.m. § 14 Abs. 2 Satz 1 WpÜG ein Pflichtangebot zu veröffentlichen, befreit. Der Tenor und die wesentlichen Gründe für die Befreiung werden nachfolgend wiedergegeben. Der Tenor des Bescheids der BaFin lautet wie folgt: 1 Die Antragstellerinnen werden für den Fall, dass sie aufgrund der dann insgesamt vollzogenen Maßnahmen im Zuge des beabsichtigten Zusammenschlusses der europäischen Flachstahlaktivitäten der thyssenkrupp AG, Essen und Duisburg, mit den entsprechenden Geschäftsaktivitäten der Tata Steel Limited, Mumbai, Indien, erstmals die Stimmrechte aus 15.485.000 Stammaktien der Eisen- und Hüttenwerke Aktiengesellschaft, Andernach (entsprechend rund 87,98 % der Stimmrechte) zugerechnet erhalten und damit mittelbar die Kontrolle über die Eisen- und Hüttenwerke Aktiengesellschaft, Andernach, erlangen, jeweils gemäß § 37 Abs. 1 und Abs. 2 WpÜG i.V.m. § 9 Satz 2 Nr. 3 WpÜG-Angebotsverordnung von der Verpflichtung gemäß § 35 Abs. 1 Satz 1 WpÜG, die Kontrollerlangung zu veröffentlichen, sowie von den Verpflichtungen gemäß § 35 Abs. 2 Satz 1 WpÜG, der Bundesanstalt für Finanzdienstleistungsaufsicht (BaFin) eine Angebotsunterlage zu übermitteln und nach § 35 Abs. 2 Satz 1 WpÜG i.V.m. § 14 Abs. 2 Satz 1 WpÜG ein Pflichtangebot zu veröffentlichen, befreit. 2 Die Befreiung gemäß vorstehender Ziffer 1 des Tenors dieses Bescheids kann widerrufen werden (Widerrufsvorbehalt), wenn (a) der Zusammenschluss der europäischen Flachstahlaktivitäten der thyssenkrupp AG, Essen und Duisburg, mit den entsprechenden Geschäftsaktivitäten der Tata Steel Limited, Mumbai, Indien, nicht erfolgt, weil die folgenden Umstände für die Kontrollerlangung an der Zielgesellschaft - die Bedingungen für den vorgenannten Zusammenschluss, wie in Schedule 1 zum am 30.06.2018 zwischen der thyssenkrupp AG, Essen und Duisburg, der thyssenkrupp Technologies Beteiligungen GmbH, Essen, sowie den Antragstellerinnen zu 1.), 2.) und 5.) vereinbarten Einbringungsvertrag definiert, treten nicht ein bzw. fallen aus; - die Einbringung ihrer Beteiligung an der thyssenkrupp Dritte Beteiligungsgesellschaft mbH, Duisburg, in die Antragstellerin zu 1.) von Seiten der thyssenkrupp Technologies Beteiligungen GmbH, Essen, erfolgt nicht; - die Übertragung einer Beteiligung i.H.v. 50 % an der Antragstellerin zu 1.) an die Antragstellerin zu 2.) von Seiten der thyssenkrupp Technologies Beteiligungen GmbH, Essen, findet nicht statt; nicht verwirklicht werden/eintreten und/oder (b) die Auflagen gemäß nachstehender Ziffer 3. (a.) bis (b.) des Tenors dieses Bescheids nicht erfüllt werden. 3 Die Befreiung gemäß Ziffer 1. des Tenors dieses Bescheids ergeht unter folgenden Auflagen: (a) Die Antragstellerinnen haben der BaFin unverzüglich mitzuteilen, wann die Umstände für die Kontrollerlangung an der Zielgesellschaft nach Maßgabe von Ziffer 2. (a.) des Tenors dieses Bescheids verwirklicht worden/eingetreten sind und der BaFin hierzu geeignete Nachweise vorzulegen. (b) Die Antragstellerinnen haben der BaFin jedes Ereignis, jeden Umstand und jedes Verhalten, das den Widerruf der Befreiung gemäß Ziffer 2 (a.) bis (b.) des Tenors dieses Bescheids rechtfertigen könnte, unverzüglich mitzuteilen. Die Befreiung beruht im Wesentlichen auf den folgenden Gründen: A I. Zielgesellschaft ist die Eisen- und Hüttenwerke Aktiengesellschaft, eine Aktiengesellschaft deutschen Rechts mit Sitz in Andernach (nachfolgend die 'Zielgesellschaft'), eingetragen im Handelsregister des Amtsgerichts Koblenz unter HRB 15400, deren satzungsmäßiger Unternehmensgegenstand gemäß § 2 Nr. 1 der Satzung der Zielgesellschaft in der Fassung November 2012 der Erwerb, die Verwaltung und Veräußerung von Unternehmen, die Eisen, Stahl sowie andere Metalle und Werkstoffe herstellen und verarbeiten, sowie die Vornahme aller hiermit verbundenen Handelsgeschäfte ist. Das Grundkapital der Zielgesellschaft i.H.v. 45.056.000,- EUR ist eingeteilt in 17.600.000 auf den Inhaber lautende Stückaktien mit einem rechnerischen Anteil am Grundkapital von 2,56 EUR je Aktie. Die Aktien der Zielgesellschaft sind unter der ISIN DE0005658009 zum Handel im Regulierten Markt der Frankfurter Wertpapierbörse (General Standard) sowie der Börsen Berlin, Düsseldorf und Stuttgart zugelassen, ferner zum Freiverkehr an der Börse Hamburg und werden zudem via XETRA gehandelt. II. Die unmittelbaren Beteiligungsverhältnisse an der Zielgesellschaft sind derzeit wie folgt: Die thyssenkrupp Steel Europe AG, Duisburg, hält 15.485.000 Stammaktien der Zielgesellschaft (entsprechend rund 87,98 % der Stimmrechte). Die verbleibenden 2.115.000 Stammaktien der Zielgesellschaft (entsprechend rund 12,02 % der Stimmrechte) befinden sich im Streubesitz. III. 1. Causa der Befreiungsanträge ist der beabsichtigte Zusammenschluss der europäischen Flachstahlaktivitäten der thyssenkrupp AG, Essen und Duisburg (nachfolgend 'thyssenkrupp' und zusammen mit den Tochterunternehmen von thyssenkrupp der 'thyssenkrupp-Konzern') mit den entsprechenden Geschäftsaktivitäten der Antragstellerin zu 5.) aus dem Kreis des entsprechenden indischen Konzerns (nachfolgend der 'Tata-Konzern'). Der vorgenannte Zusammenschluss der beiderseitigen europäischen Flachstahlaktivitäten (nachfolgend der 'Zusammenschluss' oder aber die 'Transaktion') soll dabei im Rahmen eines 50 %/50 %-Joint Ventures erfolgen (nachfolgend das 'Joint Venture'). Als Holding des Joint Ventures soll die Antragstellerin zu 1.) fungieren. Zum Zwecke des Zusammenschlusses haben thyssenkrupp, die thyssenkrupp Technologies Beteiligungen GmbH, Essen, sowie die Antragstellerinnen zu 1.), 2.) und 5.) am 30.06.2018 u.a. einen Einbringungsvertrag im Hinblick auf den Zusammenschluss im Rahmen des Joint Ventures unterzeichnet (nachfolgend der 'Einbringungsvertrag'). Auf Basis des Einbringungsvertrags wird thyssenkrupp seine im Geschäftsbereich Steel Europe gebündelten europäischen Flachstahlaktivitäten (nachfolgend die 'thyssenkrupp- Flachstahlaktivitäten') in das Joint Venture einbringen. Die thyssenkrupp-Flachstahlaktivitäten sind dabei im Wesentlichen in den drei Gesellschaften thyssenkrupp Steel Europe AG, Duisburg, Thyssen Stahl GmbH, Düsseldorf, und Krupp Hoesch Stahl GmbH, Dortmund, verankert. Maßgebliche operative Gesellschaft ist nach Angabe der Antragstellerinnen die thyssenkrupp Steel Europe AG, Duisburg. Daneben gibt es in das Joint Venture einzubringende Aktivitäten aus dem thyssenkrupp-Konzern, die nicht von den thyssenkrupp-Flachstahlaktivitäten erfasst, sondern derzeit anderen Geschäftsbereichen zugeordnet sind. Hinsichtlich der thyssenkrupp- Flachstahlaktivitäten bestehen im Hinblick auf die vorgenannten drei Gesellschaften thyssenkrupp Steel Europe AG, Duisburg, Thyssen Stahl GmbH, Düsseldorf, und Krupp Hoesch Stahl GmbH, Dortmund, im Zeitpunkt des letzten Antragsschreibens im Detail folgende Beteiligungsverhältnisse: Die thyssenkrupp Steel Europe AG, Duisburg, die Mehrheitsaktionärin der Zielgesellschaft, wird zu 100 % von der Thyssen Stahl GmbH, Düsseldorf, gehalten. Die Thyssen Stahl GmbH, Düsseldorf, wird - nach dem erfolgten Vollzug erster Reorganisationsmaßnahmen in 2018 - zu 82,64 % von der neu gegründeten Holdinggesellschaft thyssenkrupp Dritte Beteiligungsgesellschaft mbH, Duisburg (nachfolgend die 'NewCo'), gehalten. Die NewCo wird ihrerseits zu 100 % von der thyssenkrupp Technologies Beteiligungen GmbH, Essen, gehalten, diese wiederum zu 100 % von thyssenkrupp. Weitere 17,36 % der Thyssen Stahl GmbH, Düsseldorf, werden von der Krupp Hoesch Stahl GmbH, Dortmund, gehalten. Die Krupp Hoesch Stahl GmbH, Dortmund, wird - nach dem erfolgten Vollzug erster Reorganisationsmaßnahmen in 2018 - zu 100 % ebenfalls von der NewCo gehalten. 2. Zum Zweck des erfolgreichen Zusammenschlusses werden dem Vortrag der Antragstellerinnen nach auf Seiten des thyssenkrupp-Konzerns im Vorfeld verschiedene Umsetzungsmaßnahmen auf Basis der Regelungen des Einbringungsvertrags vollzogen (nachfolgend die 'thyssenkrupp- Reorganisationsmaßnahmen'). Die Antragstellerinnen fassen in diesem Kontext zusammen, dass das zentrale Element der thyssenkrupp-Reorganisationsmaßnahmen 'die Bündelung der inländischen Aktivitäten inklusive der unmittelbar und mittelbar von der thyssenkrupp Steel Europe AG, Duisburg, gehaltenen Beteiligungen an ausländischen Gesellschaften unter dem Dach der NewCo' ist. Die NewCo fungiere in diesem Zusammenhang als reine (Zwischen-)Holdinggesellschaft ohne eigenen Geschäftsbetrieb. Das Gleiche gelte hinsichtlich der thyssenkrupp Second Participations B.V., Vegel, Niederlande (nachfolgend die 'NLCO'), in der dann die weiteren ausländischen Aktivitäten zusammengefasst sind. Gemäß dem Vortrag der Antragstellerinnen soll die thyssenkrupp Technologies Beteiligungen GmbH, Essen, als Teil des Vollzugs des Zusammenschlusses ihre Beteiligungen an der NewCo und an der NLCO (damit also die thyssenkrupp- Flachstahlaktivitäten) in die Antragstellerin zu 1.) einbringen. Die Antragstellerin zu 1.) hätte dann die Funktion als Joint Venture- Gesellschaft. Es steht dem Vortrag der Antragstellerinnen nach fest, dass die Antragstellerin zu 1.) am Ende des Vollzugstages die vorgenannten Anteile halten wird, die ihrerseits über die thyssenkrupp Steel Europe AG, Duisburg, die Kontrollposition in Bezug auf die Zielgesellschaft vermitteln. Dabei wird die Antragstellerin zu 1.) dann jeweils zur Hälfte von der thyssenkrupp Technologies Beteiligungen GmbH, Essen, aus dem Kreis des thyssenkrupp-Konzerns und der Antragstellerin zu 2.) aus dem Kreis des Tata-Konzerns gehalten werden. Insgesamt erhielten am Vollzugstag jedenfalls sämtliche Antragstellerinnen mittelbar die Kontrolle über die Zielgesellschaft. Zu den wesentlichen Parametern des Einbringungsvertrags zählen neben den wechselseitigen Verpflichtungen der Parteien im Hinblick auf den Zusammenschluss auch Bedingungen für den Vollzug des Zusammenschlusses, verschiedene Freistellungen und Verpflichtungen zur Verteilung von Transaktionsrisiken sowie weitere Regelungen, die das Verhältnis der Vertragspartner des Einbringungsvertrags im Hinblick gerade auf die Gründung des Joint Ventures betreffen. 3. Gemäß dem Einbringungsvertrag bringe die thyssenkrupp Technologies Beteiligungen GmbH, Essen, die sämtlichen Anteile an der NewCo gegen Ausgabe neuer Anteile erst dann in Antragstellerin zu 1.) ein, wenn die verschiedenen, im Schedule 1 zum Einbringungsvertrag aufgelisteten aufschiebenden Bedingungen erfüllt seien. Insbesondere, aber nicht nur, gehe es dabei um die erforderliche Freigabe durch die zuständigen Fusionskontrollbehörden. Sind alle Bedingungen für den Vollzug des Zusammenschlusses erfüllt, wird der Zusammenschluss an dem Tag der letzten Erfüllungshandlung vollzogen (nachfolgend der 'Vollzugstag'). 4. Schließlich haben die Vertragspartner des Einbringungsvertrags am 30.06.2018 eine Aktionärsvereinbarung (nachfolgend die 'Aktionärsvereinbarung') abgeschlossen, die mit Vollzug des Zusammenschlusses in Kraft tritt und in der verschiedene Punkte der zukünftigen Ausgestaltung und Führung des Joint Ventures vereinbart wurden. IV. Zu sich selbst machen die Antragstellerinnen folgende Angaben, wobei bezogen auf die beiden Partner des künftigen Joint Ventures (1.) nach dem Strang thyssenkrupp-Konzern, und (2.) nach dem Strang Tata-Konzern differenziert werden kann. 1. Die Antragstellerin zu 1.) wird gegenwärtig unmittelbar zu 100 % von der thyssenkrupp Technologies Beteiligungen GmbH, Essen, gehalten, diese wiederum zu 100 % von thyssenkrupp. 2. Die Antragstellerin zu 2.) wird zu 100 % von der Antragstellerin zu 3.) gehalten. Die Antragstellerin zu 3.) wird ferner zu 100 % von der Antragstellerin zu 4.) gehalten. Die Antragstellerin zu 4.) wird schließlich zu 100 % von der Antragstellerin zu 5.) gehalten. Angabegemäß wird die Antragstellerin zu 5.) nicht beherrscht. V. Zum Buchwertsachverhalt tragen die Antragstellerinnen unter anderem Folgendes vor: 1. thyssenkrupp habe im Zusammenhang mit dem geplanten Zusammenschluss im Rahmen eines Joint Ventures zusammengefasste kombinierte Finanzkennzahlen für die thyssenkrupp-Flachstahlaktivitäten bezogen auf die Geschäftsjahre 2014/2015, 2015/2016 und 2016/2017 zusätzlich erstellt und prüfen lassen. Da es sich bei den thyssenkrupp-Flachstahlaktivitäten um keinen Konzern i.S. IFRS handele, habe es hierfür zuvor keinerlei konsolidierte Finanzberichte gegeben. Grundlage des im Ergebnis der vorgenannten Prüfung von einer Wirtschaftsprüfungsgesellschaft bestätigten Prüfberichts (nachfolgend der 'thyssenkrupp-Flachstahlaktivitäten Prüfbericht 2018') seien diejenigen Finanzkennzahlen gewesen, die in den Konzernabschluss von thyssenkrupp eingegangen sind. Die Antragstellerinnen erklären im Zusammenhang mit dem thyssenkrupp- Flachstahlaktivitäten Prüfbericht 2018, dass sich unter Berücksichtigung verschiedener seit dem 30.09.2017 durchgeführter Übertragungs- und Veräußerungsvorgänge sowie unter Vorwegnahme der vereinbarten Reduzierung der Nettofinanzverbindlichkeiten der von thyssenkrupp in das Joint Venture einzubringenden Gesellschaften - retrospektiv aus Sicht vom 08.11.2018 betrachtet zum Stichtag 30.09.2017 - ein indikativ kombiniertes buchmäßiges Aktivvermögen i.H.v. rund (geschwärzt) EUR ergebe. 2. Laut dem entsprechenden Konzernabschluss von thyssenkrupp betrug das EBIT der thyssenkrupp-Flachstahlaktivitäten im Geschäftsjahr 2016/2017 rund 493 Mio. EUR und das bereinigte EBIT rund 547 Mio. EUR. Die Antragstellerinnen befinden es dabei allerdings aus Gründen der bei einer Vergleichsbetrachtung ratsamen Methodengleichheit für vorzugswürdig, die entsprechenden EBIT-Parameter auf Basis der Gewinn- und Verlustrechnung aus dem relevanten Einzelabschlusses zum 30.09.2017 zu betrachten. Gemäß dem Jahresabschluss der thyssenkrupp Steel Europe AG, Duisburg, zum 30.09.2017 ergibt sich ein deutlich geringeres abgeleitetes EBIT der thyssenkrupp Steel Europe AG, Duisburg, für das Geschäftsjahr 2016/2017, wobei die Antragstellerinnen im Detail weiter auf die spezifischen Berechnungspositionen verweisen. 3. Den Buchwert der von der thyssenkrupp Steel Europe AG, Duisburg, gehaltenen Beteiligung an der Zielgesellschaft geben die Antragstellerinnen zum 30.09.2017 und auch seither unverändert auf Basis einer Bestätigung der thyssenkrupp Steel Europe AG, Stahl GmbH, Duisburg, vom 13.06.2018 mit rund (geschwärzt) EUR an. Weiterhin verweisen die Antragstellerinnen auf Basis des Schlusskurses der Aktie der Zielgesellschaft vom 02.07.2018 auf eine Marktkapitalisierung der Zielgesellschaft von rund 363 Mio. EUR und einen Börsenwert der von der thyssenkrupp Steel Europe AG, Duisburg, gehaltenen Beteiligung an der Zielgesellschaft von rund 319 Mio. EUR. Ferner betrug das EBIT der Zielgesellschaft (abgeleitet aus der Gewinn- und Verlustrechnung zum Einzelabschluss der Zielgesellschaft für das Geschäftsjahr 2016/2017 zum 30.09.2017 rund (geschwärzt) EUR. Auch hierzu tragen die Antragstellerinnen die spezifischen Berechnungspositionen vor. 4. Die Antragstellerinnen haben am 19.07.2018 beantragt, sie im Hinblick auf eine Erlangung der Kontrolle über die Zielgesellschaft durch Zurechnung von 15.485.000 stimmberechtigten Stammaktien an der Zielgesellschaft von der Verpflichtung gemäß § 35 Abs. 1 Satz 1 WpÜG, die Kontrollerlangung an der EHW zu veröffentlichen, sowie von den Verpflichtungen nach § 35 Abs. 2 Satz 1 WpÜG, der Bundesanstalt für Finanzdienstleistungsaufsicht eine Angebotsunterlage zu übermitteln und nach § 35 Abs. 2 Satz 1 in Verbindung mit § 14 Abs. 2 Satz 1 WpÜG ein Pflichtangebot zu veröffentlichen, zu befreien. B. Die Antragstellerinnen sind gemäß § 37 Abs. 1 und Abs. 2 WpÜG i.V.m. § 9 Satz 2 Nr. 3 WpÜG-Angebotsverordnung von den Pflichten aus § 35 Abs. 1 Satz 1 und Abs. 2 Satz 1 WpÜG zu befreien, da ihre Antrage zulässig und begründet sind. I. Die Anträge der Antragstellerinnen sind zulässig. Insbesondere sind sie fristgerecht gestellt worden. Laut § 8 Satz 2 WpÜG-Angebotsverordnung können Anträge i.S.d. § 37 Abs. 1 WpÜG vor Kontrollerlangung über die Zielgesellschaft und innerhalb von sieben Kalendertagen nach dem Zeitpunkt gestellt werden, zu dem der Bieter Kenntnis davon hat oder nach den Umständen haben musste, dass er die Kontrolle über die Zielgesellschaft erlangt hat. Die Antragstellerinnen haben Umstände vorgetragen, nach denen von einer Antragstellung vor Kontrollerlangung über die Zielgesellschaft auszugehen ist. In diesem Falle muss sich der zeitnahe Kontrollerwerb zum Zeitpunkt der Antragstellung als vorhersehbar (BT-Drs. 14/7034 v. 05.10.2001, S. 81) und aus Gründen der Sicherstellung der ernsthaften Bereitschaft zum Kontrollerwerb als sehr wahrscheinlich darstellen. Diesen Voraussetzungen ist vorliegend Genüge getan. Denn die Antragstellerinnen haben insoweit einen geplanten und teilweise auch - in Bezug auf die thyssenkrupp- Reorganisationsmaßnahmen - bereits vollzogenen Geschehensablauf im Zuge des avisierten Zusammenschlusses substantiiert vorgetragen, welcher - auch mit Blick auf die umfangreichen Vorbereitungshandlungen - nicht nur einen losen Plan vermuten lassen, sondern vielmehr in valider Weise nahelegen, dass die Antragstellerinnen alsbald (am Vollzugstag) jeweils mittelbar die Kontrolle über die Zielgesellschaft i.S.d. §§ 35, 29 Abs. 2 WpÜG erlangen werden. Diese Vorbereitungshandlungen lassen es insgesamt in vorhersehbarer und sehr wahrscheinlicher Weise erwarten, dass bei planmäßigem Geschehensablauf folgende zur mittelbaren Kontrollerlangung der Antragstellerinnen an der Zielgesellschaft insbesondere erforderlichen Restumstände (nachfolgend die 'Restumstände für die Kontrollerlangung an der Zielgesellschaft') eintreten: - Erfüllung verschiedener Bedingungen für den Zusammenschluss wie v.a. die Fusionskontrollfreigabe; - Übertragung einer Beteiligung i.H.v. 50 % an der Antragstellerin zu 1.) an die Antragstellerin zu 2.) von Seiten der thyssenkrupp Technologies Beteiligungen GmbH, Essen; - Einbringung ihrer Beteiligung an der NewCo in die Antragstellerin zu 1.) von Seiten der thyssenkrupp Technologies Beteiligungen GmbH, Essen. Mit Verwirklichung/Eintritt der Restumstände für die Kontrollerlangung an der Zielgesellschaft würden zunächst die Antragstellerin zu 1.), dann die übrigen Antragstellerinnen in eine Kontrollposition die Zielgesellschaft betreffend geraten. In Bezug auf die Antragstellerinnen zu 2.) bis 5.) waren die seit jeher bestehenden Beherrschungsverhältnisse im Tata-Konzern zu berücksichtigen. Letztere bedeuten, dass bei Erwerb der Kontrollposition die Zielgesellschaft betreffend von Seiten der Antragstellerin zu 2.) zugleich auch die Antragstellerinnen zu 3.) bis 5.) in eine solche Kontrollposition einrücken. III. Die Anträge der Antragstellerinnen sind ferner auch begründet, da die Vorausset-zungen für eine Befreiung i.S.d. § 37 Abs. 1 und Abs. 2 WpÜG i.V.m. § 9 Satz 2 Nr. 3 WpÜG-Angebotsverordnung vorliegen und das Interesse der Antragstellerinnen an einer Befreiung von den Pflichten aus § 35 Abs. 1 Satz 1 und Abs. 2 Satz 1 WpÜG das Interesse der außenstehenden Aktionäre an einem öffentlichen Pflichtangebot überwiegt. 1. Die Antragstellerinnen werden mit Verwirklichung/Eintritt der Restumstände für die Kontrollerlangung an der Zielgesellschaft jeweils mittelbar die Kontrolle i.S.d. §§ 35, 29 Abs. 2 WpÜG über die Zielgesellschaft erlangen. a. Zum einen wird die Antragstellerin zu 1.) aller Voraussicht nach mittelbar die Kontrolle über die Zielgesellschaft erlangen. Aufgrund der Vorbereitungshandlungen, insbesondere aufgrund der Festlegungen im Einbringungsvertrag, ist in sehr wahrscheinlicher Art und Weise davon auszugehen, dass die Antragstellerin zu 1.) im Zuge der Verwirklichung/des Eintritts der Restumstände für die Kontrollerlangung an der Zielgesellschaft die Kontrollschwelle i.S.d. §§ 35, 29 Abs. 2 WpÜG überschreitet. Denn ab dem Vollzugstag werden dann die rund 87,98 % der Stimmrechte aus von der thyssenkrupp Steel Europe AG, Duisburg, unmittelbar gehaltenen 15.485.000 Stammaktien der Zielgesellschaft, auch auf die Antragstellerin zu 1.) zugerechnet. Dies ergibt sich im Detail aus folgenden Zurechnungsaspekten: Bereits bislang wurden die vorgenannten rund 87,98 % der Stimmrechte aus von der thyssenkrupp Steel Europe AG, Duisburg, unmittelbar gehaltenen 15.485.000 Stammaktien der Zielgesellschaft, gemäß der §§ 30 Abs. 1 Satz 1 Nr. 1, Satz 3, 2 Abs. 6 WpÜG i.V.m. 290 Abs. 1 Satz 1 und Abs. 2 Nr. 1 HGB auf die Thyssen Stahl GmbH, Düsseldorf, zugerechnet, da die thyssenkrupp Steel Europe AG, Duisburg, zu 100 % von der Thyssen Stahl GmbH, Düsseldorf, gehalten wird und somit auch die Stimmrechtsmehrheit an der thyssenkrupp Steel Europe AG, Duisburg, bei der Thyssen Stahl GmbH, Düsseldorf, liegt. Seit dem 31.08.2018 werden die vorgenannten rund 87,98 % der Stimmrechte aus von der thyssenkrupp Steel Europe AG, Duisburg, unmittelbar gehaltenen 15.485.000 Stammaktien der Zielgesellschaft, ferner gemäß der §§ 30 Abs. 1 Satz 1 Nr. 1, Satz 3, 2 Abs. 6 WpÜG i.V.m. 290 Abs. 1 Satz 1 und Abs. 2 Nr. 1, Abs. 3 HGB weiter auf die NewCo zugerechnet, da die NewCo seit dem 31.08.2018 eine Beteiligung i.H.v. rund 82,64 % an der Thyssen Stahl GmbH, Düsseldorf, hält, so dass der NewCo auch die Stimmrechtsmehrheit an der Thyssen Stahl GmbH, Düsseldorf, zusteht. Sofern die NewCo im Zuge der Verwirklichung/des Eintritts der Restumstände für die Kontrollerlangung an der Zielgesellschaft erwartungsgemäß in die Antragstellerin zu 1.) eingebracht wird, werden die vorgenannten rund 87,98 % der Stimmrechte aus von der thyssenkrupp Steel Europe AG, Duisburg, unmittelbar gehaltenen 15.485.000 Stammaktien der Zielgesellschaft, zudem gemäß der §§ 30 Abs. 1 Satz 1 Nr. 1, Satz 3, 2 Abs. 6 WpÜG i.V.m. 290 Abs. 1 Satz 1 und Abs. 2 Nr. 1, Abs. 3 HGB weiter auf die Antragstellerin zu 1.) zugerechnet, da die Antragstellerin zu 1.) zu 100 % an der NewCo beteiligt sein wird, so dass ihr daher auch die Stimmrechtsmehrheit an der NewCo zukommt. b. Zum anderen wird auch die Antragstellerin zu 2.) aller Voraussicht nach mittelbar die Kontrolle über die Zielgesellschaft erlangen. Da es im Vorfeld des Vollzugstags im Zuge der Verwirklichung der Restumstände für die Kontrollerlangung an der Zielgesellschaft zur Übertragung einer Beteiligung i.H.v. 50 % an der Antragstellerin zu 1.) an die Antragstellerin zu 2.) von Seiten der thyssenkrupp Technologies Beteiligungen GmbH, Essen, gekommen sein wird, wird schließlich i.e.S. das avisierte Joint Venture begründet. Die Begründung des Joint Ventures wird unter Berücksichtigung/Ergänzung der vorgenannten Zurechnungskette dann auch zur Zurechnung der rund 87,98 % der Stimmrechte aus von der thyssenkrupp Steel Europe AG, Duisburg, unmittelbar gehaltenen 15.485.000 Stammaktien der Zielgesellschaft auf die Antragstellerin zu 2.) führen. Denn die Begründung des Joint Ventures führt nicht nur konzernrechtlich betrachtet dazu, dass die Antragstellerin zu 1.) zu einem Gemeinschaftsunternehmen der Antragstellerin zu 2.) und der thyssenkrupp Technologies Beteiligungen GmbH, Essen, wird. Vielmehr wird dann auch kapitalmarktrechtlich eine Zurechnung der rund 87,98 % der Stimmrechte aus von der thyssenkrupp Steel Europe AG, Duisburg, unmittelbar gehaltenen 15.485.000 Stammaktien der Zielgesellschaft auf die Antragstellerin zu 2.) und die thyssenkrupp Technologies Beteiligungen GmbH, Essen, gemäß der §§ 30 Abs. 1 Satz 1 Nr. 1, Satz 3, 2 Abs. 6 WpÜG, 17 Abs. 1 und 2, 16 Abs. 4 AktG und den Grundsätzen der sog. Mehrmütterherrschaft begründet. Hinsichtlich der Antragstellerin zu 2.) wird dann erstmals eine Zurechnung bezogen auf jene rund 87,98 % Stimmrechte begründet. Eine mehrfache Abhängigkeit im Wege der sog. Mehrmütterherrschaft kommt dabei grundsätzlich nur in Betracht, wenn mehrere Subjekte auf rechtlich gesicherter Grundlage derart koordiniert vorgehen, dass erst die Summe ihrer Einflusspotentiale beherrschenden Einfluss ermöglicht (vgl. BGHZ 62, 193, 196 ff.; BGHZ 99, 1, 3; ferner Koppensteiner, in: Hirte/v. Bülow (Hrsg.), Kölner Kommentar zum Aktiengesetz, Band 1, 3. Aufl. (2010), § 17 Rn. 83, 91). Die erforderliche rechtlich gesicherte Grundlage kann dabei in Form vertraglicher Vereinbarungen wie etwa Pool- oder Konsortialverträgen oder in Form von sonstigen rechtlichen oder rein tatsachlichen Umständen vorliegen (Bülow, in: Hirte/Mollers (Hrsg.), Kölner Kommentar zum WpHG, 2. Aufl. (2014), § 22 Rn. 326; Hippeli/Boucsein, JuS 2016, 546 (550)). Vorliegend ist dabei zu erblicken, dass die Vertragsparteien der Aktionärsvereinbarung bereits Regelungen zum modus vivendi in Bezug v.a. auf das Abstimmungsverhalten in der Antragstellerin zu 1.) getroffen haben. Diese Aktionärsvereinbarung tritt im Falle des Vollzugs des Zusammenschlusses in Kraft und weist sodann die Eignung zu einer Koordinierung auf rechtlich gesicherter Grundlage auf. c. Ferner wird auch die Antragstellerin zu 3.) aller Voraussicht nach mittelbar die Kontrolle über die Zielgesellschaft erlangen. Dies wird automatisch dann der Fall sein, sobald auch die Antragstellerin zu 2.) die Kontrolle über die Zielgesellschaft erlangt. Ab diesem Zeitpunkt werden die maßgeblichen rund 87,98 % der Stimmrechte aus von der thyssenkrupp Steel Europe AG, Duisburg, unmittelbar gehaltenen 15.485.000 Stammaktien der Zielgesellschaft gemäß der §§ 30 Abs. 1 Satz 1 Nr. 1, Satz 3, 2 Abs. 6 WpÜG i.V.m. 290 Abs. 1 Satz 1 und Abs. 2 Nr. 1, Abs. 3 HGB auch auf die Antragstellerin zu 3.) zugerechnet, da die Antragstellerin zu 3.) zu 100 % an der Antragstellerin zu 2.) beteiligt ist, so dass ihr daher auch die Stimmrechtsmehrheit an der Antragstellerin zu 2.) zukommt. d. Auch wird die Antragstellerin zu 4.) aller Voraussicht nach mittelbar die Kontrolle über die Zielgesellschaft erlangen. Dies wird aufgrund der bestehenden Beherrschungsverhältnisse ebenfalls wie im Hinblick auf die Antragstellerin zu 3.) automatisch dann der Fall sein, sobald auch die Antragstellerin zu 2.) die Kontrolle über die Zielgesellschaft erlangt. Ab diesem Zeitpunkt werden die maßgeblichen rund 87,98 % der Stimmrechte aus von der thyssenkrupp Steel Europe AG, Duisburg, unmittelbar gehaltenen 15.485.000 Stammaktien der Zielgesellschaft gemäß der §§ 30 Abs. 1 Satz 1 Nr. 1, Satz 3, 2 Abs. 6 WpÜG i.V.m. 290 Abs. 1 Satz 1 und Abs. 2 Nr. 1, Abs. 3 HGB weiter auch auf die Antragstellerin zu 4.) zugerechnet, da die Antragstellerin zu 4.) zu 100 % an der Antragstellerin zu 3.) beteiligt ist, so dass ihr daher auch die Stimmrechtsmehrheit an der Antragstellerin zu 3.) zukommt. e. Schließlich wird auch die Antragstellerin zu 5.) aller Voraussicht nach mittelbar die Kontrolle über die Zielgesellschaft erlangen. Dies wird aufgrund der bestehenden Beherrschungsverhältnisse ebenfalls wie im Hinblick auf die Antragstellerinnen zu 3.) und 4.) automatisch dann der Fall sein, sobald auch die Antragstellerin zu 2.) die Kontrolle über die Zielgesellschaft erlangt. Ab diesem Zeitpunkt werden die maßgeblichen rund 87,98 % der Stimmrechte aus von der thyssenkrupp Steel Europe AG, Duisburg, unmittelbar gehaltenen 15.485.000 Stammaktien der Zielgesellschaft gemäß der §§ 30 Abs. 1 Satz 1 Nr. 1, Satz 3, 2 Abs. 6 WpÜG i.V.m. 290 Abs. 1 Satz 1 und Abs. 2 Nr. 1, Abs. 3 HGB weiter auch auf die Antragstellerin zu 5.) zugerechnet, da die Antragstellerin zu 5.) zu 100 % an der Antragstellerin zu 4.) beteiligt ist, so dass ihr daher auch die Stimmrechtsmehrheit an der Antragstellerin zu 4.) zukommt. 2. Tragender Befreiungsgrund ist vorliegend § 9 Satz 2 Nr. 3 WpÜG- Angebotsverordnung als Konkretisierung von § 37 Abs. 1 Var. 2 WpÜG. a. Bei der vorliegenden mittelbaren Kontrollerlangung an der Zielgesellschaft durch die Antragstellerinnen handelt es sich um eine in § 9 Satz 2 Nr. 3 WpÜG-Angebotsverordnung umschriebene Konstellation, in der Antragsteller nach der gesetzgeberischen Wertung befreiungswürdig sind, wenn der Buchwert der Beteiligung an der Zielgesellschaft weniger als 20 % des buchmäßigen Aktivvermögens der Zwischen-gesellschaft beträgt. In einer typisierten Betrachtung wird davon ausgegangen, dass die Zielgesellschaft, anders als die Zwischengesellschaft, regelmäßig nicht das eigentliche Ziel des Erwerbs, sondern lediglich dessen mittelbare Folge ist, weil der Wert der Zielgesellschaft gegenüber dem Gesamtwert der Zwischengesellschaft wirtschaftlich in den Hintergrund tritt. Im Einklang mit Sinn und Zweck des § 9 Satz 2 Nr. 3 WpÜG-Angebotsverordnung erfasst die Vorschrift dabei auch den Erwerb über mehrere Beteiligungsebenen hinweg, also unter Einschaltung weiterer 'Zwischengesellschaften' (vgl. für die insoweit ganz h.M. etwa Versteegen, in: Hirte/v. Bülow (Hrsg.), Kölner Kommentar zum WpÜG, 2. Aufl. (2010), § 37 Anh./§ 9 Angebotsverordnung Rn. 52; Hecker, in: Baums/Thoma/ Verse (Hrsg.), WpÜG, 5. ErgL. (2011), § 37 Rn. 123). Umstritten ist in solch mehrstufigen Konstellationen allerdings, in Bezug auf welche Beteiligungsebenen die 20 %-Buchwert-Schwelle eingehalten werden muss. Dabei lautet die Verwaltungspraxis der BaFin dahingehend, dass anstelle einer formaljuristischen Betrachtung eine materiellen und wirtschaftlichen Kriterien folgende Aus-wahl der zu vergleichenden Buchwerte vorzunehmen ist (vgl. Strunk/Salomon/Holst, in: Veil (Hrsg.), Übernahmerecht in Praxis und Wissenschaft, 2009, S. 39 ff.). Als Bezugsgröße ist daher das buchmäßige Aktivvermögen der wirtschaftlich maßgeblichen Gesellschaft heranzuziehen. Durch dieses wertende Kriterium können allgemein zum Vorteil eines Antragstellers Verwerfungen, die sich auf Grund von Beteiligungsstruktur und Bilanzfragen ergeben, ausgeglichen werden, ohne den Sinn und Zweck der Befreiung durch den wohl zu weit reichenden Ansatz des Schrifttums zu konterkarieren. Denn das wirtschaftliche Gewicht der Übernahme muss nicht zwangsläufig auf dem Erwerb der unmittelbar erworbenen Gesellschaft(sbeteiligung) liegen, vielmehr kann auch eine von dieser kontrollierten Gesellschaft das maßgebliche Bezugsobjekt darstellen. Wirtschaftlich maßgeblich sind vorliegend ganz offensichtlich die thyssenkrupp-Flachstahlaktivitäten insgesamt, welche vorliegend allerdings nicht in einer Gesellschaft alleine konzentriert sind, sondern sich auf mehrere Gesellschaften im In- und Ausland verteilen, wobei allerdings die thyssenkrupp Steel Europe AG, Duisburg, ganz offensichtlich von zentraler Bedeutung ist. Vorliegend besteht allerdings die besondere Schwierigkeit einer mangelnden Trennschärfe und nicht existenten bilanziellen Konsolidierung der thyssenkrupp-Flachstahlaktivitäten i.e.S. Das für die maßgebliche Vergleichsgröße heranzuziehende und sich (nur) aus Anlage- und Umlaufvermögen zusammensetzende relevante buchmäßige Aktivvermögen (vgl. Strunk/Salomon/Holst, in: Veil (Hrsg.), Übernahmerecht in Praxis und Wissenschaft, 2009, S. 41) kann somit ausnahmsweise nicht exakt bestimmt werden. Vielmehr kann es in solchen Fällen, in denen sich das buchmäßige Aktivvermögen der Zwischengesellschaft über ein ganzes Geschäftsfeld mit zahlreichen Gesellschaften erstreckt, nur um eine Betrachtung von Näherungswerten gehen, welche dann zumindest plausibel sein müssen. Die Antragstellerinnen haben insoweit als geringsten Näherungswert rund (geschwärzt) EUR benannt. Zur Untermauerung erfolgte ein konkretisierter Vortrag zum buchmäßigen Aktivvermögen. Angesichts der im Fortgang der Transaktion bereits umgesetzten Maßnahmen erscheinen die hierin dargelegten Angaben und Einschätzungen plausibel. Der Buchwert der von der thyssenkrupp Steel Europe AG, Stahl GmbH, Duisburg, gehaltenen Beteiligung an der Zielgesellschaft liegt demgegenüber angabegemäß bei rund (geschwärzt) EUR. Miteinander ins Verhältnis gesetzt entfiele auf die Zielgesellschaft damit ein Anteil von rund 1,4 %. Daher bleiben die Antragstellerinnen deutlich unter der maßgeblichen 20 %-Grenze des § 9 Satz 2 Nr. 3 WpÜG- Angebotsverordnung. Einer exakten Festlegung des buchmäßigen Aktivvermögens der wirtschaftlich maßgeblichen Gesellschaft bedarf es dabei jedenfalls dann nicht, sofern es wie vorliegend in keinerlei Hinsicht möglich erscheint, dass die 20 %-Grenze des § 9 Satz 2 Nr. 3 WpÜG- Angebotsverordnung erreicht oder überschritten wird. Die einschlägige Quote alleine liefert bereits ein hinreichend starkes Indiz dafür, dass das Vorhaben des Zusammenschlusses nicht auf den Kontrollerwerb betreffend die Zielgesellschaft gerichtet war. b. Es sind vorliegend auch keine Anhaltspunkte ersichtlich, nach denen die Antragstellerinnen trotz des Unterschreitens der Schwelle von 20 % ein besonderes Interesse am Erwerb einer Kontrollbeteiligung an der Zielgesellschaft verfolgt hatten. Schon die Wertung des Verordnungsgebers, dass bei einem Buchwert der Beteiligung an der Zielgesellschaft von unter 20 % des Aktivvermögens der erworbenen Gesellschaft grundsätzlich von einer geringen wirtschaftlichen Bedeutung auszugehen ist, ist im vorliegenden Fall nicht zu widerlegen. Vielmehr ist vor diesem Hintergrund bei einem errechneten Buchwertverhältnis von rund 1,4 % von einem geringen wirtschaftlichen Interesse auszugehen. Auch die übrigen Hinweise der Antragstellerinnen auf weitere Vergleichsparameter wie dem Börsenwert der von der thyssenkrupp Steel Europe AG, Duisburg, gehaltenen Beteiligung an der Zielgesellschaft zum 02.07.2018 und dem EBIT der Zielgesellschaft sowie dem EBIT der thyssenkrupp Steel Europe AG, Duisburg ergeben zumindest keine gegenläufigen Indizien. c. Die Interessen der Antragstellerinnen an der Vermeidung des zeit- und kostenintensiven Pflichtangebotsverfahrens überwiegen vorliegend auch die Interessen der außenstehenden Aktionäre an der Abgabe eines Pflichtangebots. Bereits aus dem Vorliegen der Tatbestandsvoraussetzungen des § 9 Satz 2 Nr. 3 WpÜG-Angebotsverordnung ist ein besonderes Gewicht der Interessen des Antragstellers zu folgern, denn der Gesetz- beziehungsweise Verordnungsgeber hat insoweit die Interessen-abwägung in Teilen antizipiert. Im Rahmen der Ermessensabwägung lassen sich zu-dem keine Anhaltspunkte feststellten, die es rechtfertigen würden, den Antragstellerinnen die beantragte Befreiung zu versagen. Denn der formelle, mittelbare Kontrollerwerb der Antragstellerinnen über die Zielgesellschaft bietet den außenstehenden Aktionären keinen (schützenswerten) Anlass, eine außerordentliche Desinvestitionsentscheidung zu treffen. Insbesondere steht in der Gesamtschau der Umstände des vorliegenden Falls keine transaktionsbedingte Änderung in der Unternehmensführung der Zielgesellschaft zu erwarten. Insofern haben die Antragstellerinnen zur Begründung ihrer Anträge zumindest konkludent dargelegt, trotz ihres mittelbaren Kontrollerwerbs über die Zielgesellschaft keine (eigenen) unternehmerischen Ziele in Bezug auf diese zu verfolgen. Ende der WpÜG-Meldung 29.04.2019 Die DGAP Distributionsservices umfassen gesetzliche Meldepflichten, Corporate News/Finanznachrichten und Pressemitteilungen. DGAP-Medienarchive unter www.dgap.de

---------------------------------------------------------------------------

Notiert: Bietergesellschaft: Regulierter Markt in Düsseldorf, Frankfurt (Prime Standard); Freiverkehr in Berlin, Hamburg, Hannover, München, Stuttgart, Tradegate Exchange Zielgesellschaft: Regulierter Markt in Berlin, Düsseldorf, Frankfurt (General Standard), Stuttgart; Freiverkehr in Hamburg, München

Top-News

Übernahmeangebot: Befreiung ;

Montag, 29.04.2019 13:05 von DGAP - Aufrufe: 1399

Werbung

Werbung

Mehr Nachrichten kostenlos abonnieren

E-Mail-Adresse

Bitte überprüfe deine die E-Mail-Adresse.

Benachrichtigungen von ARIVA.DE

(Mit der Bestellung akzeptierst du die Datenschutzhinweise)

(Mit der Bestellung akzeptierst du die Datenschutzhinweise)

-1

Vielen Dank, dass du dich für unseren Newsletter angemeldet hast. Du erhältst in Kürze eine E-Mail mit einem Aktivierungslink.

Hinweis: ARIVA.DE veröffentlicht in dieser Rubrik Analysen, Kolumnen und Nachrichten aus verschiedenen Quellen. Die ARIVA.DE AG ist nicht verantwortlich für Inhalte, die erkennbar von Dritten in den „News“-Bereich dieser Webseite eingestellt worden sind, und macht sich diese nicht zu Eigen. Diese Inhalte sind insbesondere durch eine entsprechende „von“-Kennzeichnung unterhalb der Artikelüberschrift und/oder durch den Link „Um den vollständigen Artikel zu lesen, klicken Sie bitte hier.“ erkennbar; verantwortlich für diese Inhalte ist allein der genannte Dritte.